市场行情回暖,主动权益基金再次扛起“急先锋”大旗。

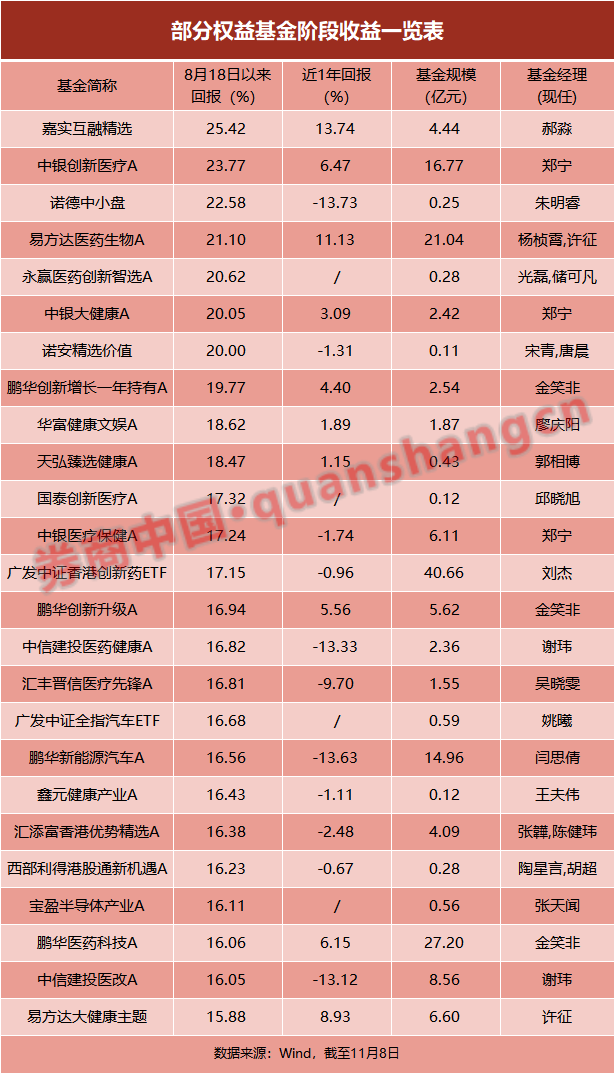

自8月18日就“活跃资本市场、 提振投资者信心”发布一揽子政策措施以来,批权益基金在反弹行情中强势回血,截至11月8日,有基金最高收益率超过20%。不少基金涨幅甚至超过近1年涨幅,恢复了往日的高弹性特征,成功回击了此前“主动不如被动”的市场质疑。

从券商中国记者梳理来看,这些高弹性基金以重仓医药、新能源产业链、半导体等赛道为主。即是说,还有相当一部分主动权益基金与这轮反弹行情失之交臂。其中有重仓人工智能的基金在上半年一度涨逾50%,却在这波反弹中掉头跌超30%。成为权益基金“几家欢乐几家愁”的生动注脚。

宏观经济复苏、上市公司盈利回升等迹象,都在预示着市场情绪在持续回升,基金经理虽然看好医药等板块,但对减肥药等短期资金助推过多的细分赛道,却也及时提出了预警。

逾100只基金涨幅超10%

自8月18日以来,郝淼管理的嘉实互融精选阶段收益超过25%,在全市场中排名第一;中银创新医疗A、诺德中小盘、易方达医药生物A、永赢医药创新智选A等基金阶段涨幅均超过20%。此外,还有100多只基金区间收益率超过10%。

这些成功捕捉到反弹行情的权益基金,呈现出以下两大特征:

一是颓势尽改,恢复了往日的高弹性特征,阶段性涨幅不仅在全市场中位居前列,还大幅超越了被动ETF基金。而在前不久,因传媒新经济等主题ETF净值表现出众,市场还一度出现过“主动不如被动”的质疑声音。从Wind数据列表来看,除广发中证全指汽车ETF等个别被动产品外,阶段涨幅排名前二十的基金均为主动权益品种。

二是基金重仓股主要集中在医药、新能源、半导体等主流赛道。比如嘉实互融精选截至三季度末前持仓比例约为80%,以A股和港股医药标的为主,包括金斯瑞生物科技、恒瑞医药、康方生物、迪哲医药、和黄医药等。中银创新医疗A三季度重仓股中同样出现了和黄医药、金斯瑞生物科技等股票身影。截至目前自8月18日以来和黄医药涨幅已超过了35%。此外,阶段涨幅超15%的鹏华新能源汽车A则重仓了新能源车产业链,重仓股包括赛力斯、江淮汽车、德赛西威、长安汽车等。8月18日以来江淮汽车涨幅已近60%。

但这只是部分基金情况,极致行情下市场投资依然是“几家欢乐几家愁”。券商中国记者发现,有此前重仓人工智能的权益基金上半年一度捕获超50%的收益,但下半年以来错失反弹行情,8月18日以来反跌近20%,下半年以来累计跌幅更是超过30%。

“基准线”均向好发展

基金净值大幅回升,资本市场近期全面回暖是主要原因。

“金融工作会议的召开,进一步彰显稳经济的态度与决心,市场情绪也受到明显提振。在前期市场快速大幅调整从而情绪释放后,市场可能已经触及中期底部区间。”中欧基金表示,近期政策利好不断,一万亿特别国债发行的同时不再受限3%赤字率的软约束,表明后续财政力度加码的可能性出现提升。另外,汇金连续增持对市场情绪企稳有望起到更关键作用。

“从中国经济基本面来看,经济数据总体向好回升,最困难的时刻可能已经过去,未来持续稳健复苏的前景值得期待。在海外加息与国内放缓的尾端,配置对于经济复苏更敏感的行业有望获得更高的赔率。这些边际变化有望加速市场回暖进程。”中欧基金称。

从大类资产配置角度来看,创金合信基金首席经济学家魏凤春对券商中国记者表示,经济增长率、国债收益率、上市公司盈利水平这基准线,均有利好因素在逐渐形成了。从对全球主要研究机构对2024年中国GDP增长率的预测结果来看,魏凤春认为中国经济在主要经济体的对比中依然具备明显的比较优势,中国资产将具有相对较高的收益率。

其次,十年美债收益率开始松动。魏凤春说道,11月3日美国10年期国债收益率跌至4.527%,为9月29日以来最低水平,美国的风险资产开始上涨,人民币兑美元升值明显。这一收益率开始从高点回落,对风险资产定价的约束就开始放松了。再次,三季度工业企业利润同比增长7.7%,显著好于一季度的-21.4%和二季度的-12.7%,结束了连续5个季度的同比收缩;工业部门利润和全A盈利具有明显的同步性。三季度的全A归母净利润增速较二季度有所提升,盈利增速已经触底回升。

资金方面,摩根士丹利基金直言,近期北向资金流出放缓,并出现了单周净流入状况,A股资金面出现改善。刚披露完毕的三季报好于预期,二季度全A非金融石油的净利润大幅下滑,三季度已经转正,意味着盈利底已经出现。“A股市场或处于择优布局优质公司的良好时机。”

减肥药可能不宜过多参与

谈及后续布局思路时,中欧基金表示,当前可以重点关注以下三类行业:一是估值处于历史低位、对经济复苏高度敏感,且具备高现金价值的周期行业,这些公司同时在利率走低的背景下更受欢迎;二是估值在大幅调整后已具备更高安全边际的可选消费和医药等行业;三是表现出上行拐点的特征的周期行业如半导体和电子板块等,以及科技板块中已具备估值性价比的新能源等。

具体到医药方面,嘉实互融精选的基金经理郝淼说,经历两年多的调整,医药板块估值到了历史上相对低的区域,有相对较高的安全边际,目前的性价比相对突出。当前医药板块处于估值、业绩、政策、机构配置的多重底部。在当前阶段判断医药板块是否会反转还有待观察。在可预见的未来,中国的医药行业仍有望保持年化8%-10%的复合增长速度,部分细分领域有望保持20%以上的增速,对投资者来说仍具有很大的吸引力。

中银创新医疗基金经理郑宁认为,医药板块中最具潜力的是创新药,这是三端共振报表兑现的结果:一是需求端在高速增长;二是供给端在改革和收缩;三是支付端变得更加透明。三端共振有望推动公司收入端呈现高速增长态势,同时销售费用率和研发费用率占比下降,利润端有望以超过收入的增速增长,更具投资吸引力。“有些创新药公司可能以前没盈利,未来两三年或将从盈亏平衡到实现盈利,业绩爆发力较强,港股中的创新药公司不少是这样的节奏。在下一轮医药板块行情中,创新药预计将作为主引擎。”

但针对减肥药等热点医药题材,有基金经理提出警惕观点。华北某医药基金经理对券商中国记者表示,减肥药虽是当下投资热点,但依然要基于产业规律思维进行,不能脱离这个基本面去追热点。减肥药系列产品在海外早已卖得非常好,相关受益的产业链机会获得投资机构认可。但从国内情况来看,可能存在阶段性的追热点拉估值现象,这个不建议过多参与。

“市场对减肥药领域的研究是很多的,这类药的终端消费需求也会很大,批文也会很多。但相关产品的价格和预测的存在差距。比如PD-1虽然是一个很大的市场产品,但目前的体量比当初大家的测算少了非常多,价格也比之前想象的少了很多,国内价格大约只有国外价格的1/20。这种情况很可能会存在多类产品中,这会导致该领域呈现出分化格局。即头部公司能充分获益,占据大部分市场份额,后面的公司可能并没有太多机会。因此布局这类赛道,还是要遵循产业趋势,不认可的东西不去参与。”上述华北医药基金经理说。