去年三季度以来,随着“国家队”资金进场增持ETF,易方达沪深300ETF也开启了规模爆发式增长之路。

2023年10月23日,易方达沪深300ETF尾盘出现一定溢价,截至收盘溢价1.13%。同期成交量迅速放大,其中最后30分钟成交6.88亿,最后10分钟成交4.2亿元,最后5分钟成交2.45亿,全天成交金额11.4亿元,10月24日成交金额进一步放大,达到23.97亿元,最新规模突破300亿元大关,这也在当时被市场认作资金进场的信号,该ETF规模也在2023年末顺势突破400亿元整数关。

今年以来,易方达沪深300ETF在1月中旬规模迈过500亿元关口,并只用了3个交易日时间就冲到600亿元之上,1月底规模已经高达836.50亿元。最近6个交易日,规模更是连创历史新高,并于2月7日规模大增近百亿元,成功跻身“千亿级”股票ETF队列。

据Wind数据统计,自2023年10月23日汇金宣布买入ETF以来,截至2月6日,易方达沪深300ETF资金净流入超过685亿元。

据了解,易方达沪深300ETF早在2015年初就率先降低管理费率和托管费率,目前该ETF管理费率与托管费率合计仅0.2%/年,是所有沪深300ETF中费率最低的产品之一。

沪深300ETF

“吸金”势头迅猛

目前跟踪沪深300指数的ETF总规模已逼近4500亿元,更诞生了两只“千亿级”ETF品种,足见沪深300指数已成为投资者参与A股市场的重要工具。

Wind数据显示,截至2月6日,目前跟踪沪深300指数的ETF产品共计22只,合计规模达到4449.8亿元,4只跟踪沪深300的ETF产品规模超过700亿元,规模最大的华泰柏瑞沪深300ETF,总规模已超15亿元。

实际上,近期沪深300ETF规模持续攀升,“吸金”势头强劲。数据显示,截至1月底,跟踪沪深300的22只ETF总规模达3895.28亿元,这也意味着,仅数个交易日,此类ETF就迎来554亿元的增量。截至去年底,这些沪深300ETF合计规模达2845.26亿元,相较之下,2024年沪深300ETF合计规模增长1604.54亿元,增幅达56.39%。若与去年三季度末2397.56亿元的规模数据对比,跟踪沪深300的ETF总规模迎来超2000亿元增长,增幅超过85%。

规模增长的背后,也显示出沪深300指数的吸引力。据悉,沪深300指数从沪深两市选取规模大、流动性好的300 只股票,覆盖多行业龙头个股,充分反映我国经济结构的变迁,是分享我国经济成长果实的优质投资工具。

不少投资人士看好沪深300指数的投资价值。易方达基金指数研究部总经理庞亚平表示,近期市场积极因素增加,投资者偏审慎的预期有所修复。当前A股市场估值水平处于历史较低位置,中长期投资价值凸现,面临较好的低位布局时间窗口。“以沪深300指数为例,指数目前滚动市盈率约11倍,估值处于指数2005年发布以来20%分位以下,长期看,具备较高的投资价值。”

另一位投资人士表示,以沪深300为代表的宽基类ETF规模的快速扩张,在一定程度上反映出各类投资者对当前A股市场整体低估并有望迎来反弹行情的判断。在他看来,许多投资者借道ETF进行抄底,这与2018年时ETF“越跌越买”的情景类似。

北京一位指数基金经理也指出,无论是从政策面,还是情绪面上看,今年市场基本处于历史相对底部,由于ETF具有较强的工具性,投资者倾向于通过投资ETF从而实现底部布局,期待在反弹中赚取收益。而在当前市场环境下,板块分布相对均衡的宽基指数风险更为分散,适合投资者进行左侧布局。因此,在相对底部区域,投资者更愿意配置宽基ETF。

ETF大时代到来

“千亿级”产品或陆续诞生

3只“千亿级”ETF陆续诞生,意味着ETF大时代已经到来。

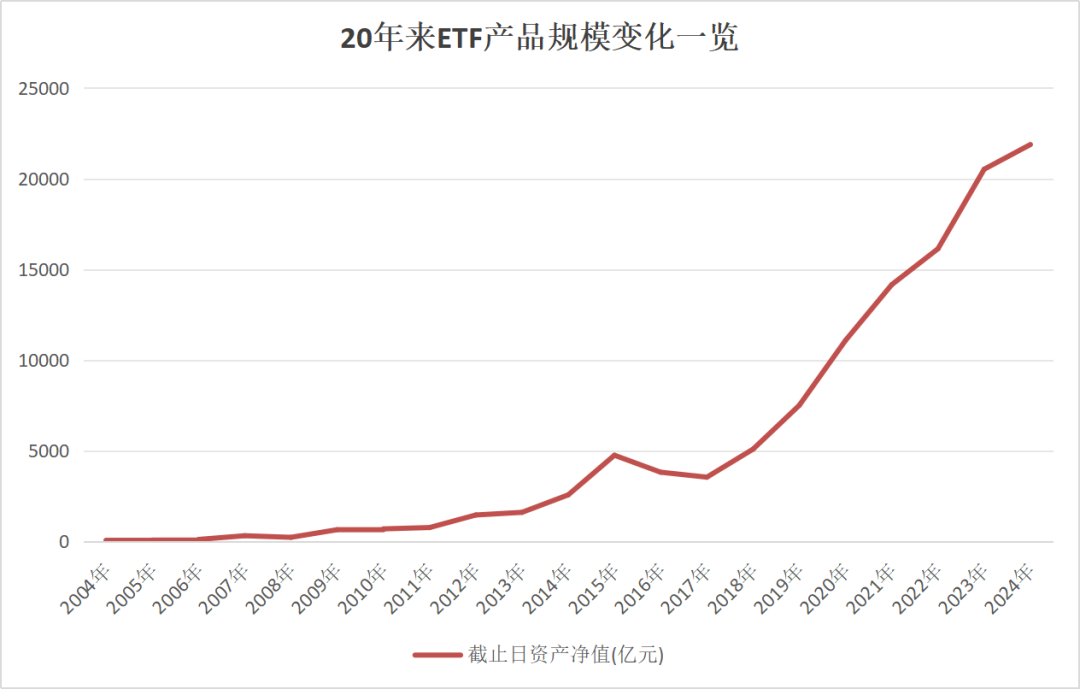

Wind数据显示,截至2月6日,目前全市场906只ETF合计规模达到2.19万亿元,过去20年规模持续稳健增长,尤其是2018年之后,ETF市场更是进入“腾飞期”。

业内人士预测,随着市场持续发展,在龙头效应明显的ETF领域,单只产品规模或进一步攀升,“千亿级”ETF有望继续诞生。

截至2月6日,嘉实沪深300ETF、华夏上证科创板50ETF规模已超过800亿元,距离“千亿级”水平也并不遥远。华夏沪深300ETF紧随其后,规模超过700亿元;此外,南方中证50ETF、易方达创业板ETF等规模也超过500亿元。

数据还显示,截至2023年底,美国ETF市场的总资产超过8.1万亿美元。美国ETF中以股票型为主,占比74%。股票型ETF中,宽基ETF规模占比最高,达到46%。美国代表性的宽基ETF为标普500ETF,合计规模超过1.7万亿美元,其他宽基如小盘、中盘指数等规模也过千亿美元。相比美国市场,中国ETF市场无论是总规模还是单只ETF产品规模,均还有很大的发展空间。

业内普遍认为,中国ETF市场正进入高速发展期。晨星(中国)基金研究中心高级分析师黄威表示,从美国市场的发展情况来看,被动基金规模已经超越了主动基金。对于国内市场而言,随着市场有效性的提升,主动基金获取超额收益的难度将越来越大,从而逐渐丧失业绩优势,而指数基金凭借低费率、持仓透明及风格稳定等优势有望获得更多资金青睐,不排除未来会出现与美国市场相同的情况。

盈米基金研究员李兆霆也表示,指数基金拥有更低的费率,运作机制更加简单,指数成分股公开透明,风险控制相对更稳健。未来指数基金规模可能会超越主动基金规模。

深圳一位ETF基金经理更是强调,ETF等被动指数基金的发展对资本市场的平稳健康发展具有十分重要的意义:一是能够平滑市场波动,可以作为资本市场压舱石;二是引导长期投资,规范投资行为;三是降低交易成本,提升市场流动性;四是丰富投资工具,提升市场透明度。

“被动指数型基金的发展,为投资者提供了多样化的投资工具,满足不同投资者的需求,有助于形成更为完善的资本市场生态系统。”上述深圳ETF基金经理表示。