资料来源:CME,中金公司研究部

在《“降息交易”千篇一律,降息后的交易逻辑各异》中,我们指出,美联储政策走向的转变更多可能出于稳经济和防金融风险的考虑,控通胀的优先级或已下降,即过去三年我们一直强调的观点:美联储最终不得不提高通胀目标,选择与更高的通胀中枢共存[3]。同时我们提示,美国家庭和制造业的韧性较强,叠加金融周期上行和财政趋势做大,经济可能会在降息后较快重启,再通胀甚至二次通胀风险或将加剧[4]。

我们认为,今年的提前降息可能成为通胀中枢系统性走高的触发剂,进而终结2008年全球金融危机后的低通胀、低利率、低波动的“三低时代”。紧接而来的“(较)高利率时代”机会大于风险,利率中枢抬升带来的“筛选作用”,有助于提高资金利用率、促进技术创新和企业盈利,进而将使更具性价比的资产打开估值空间,利好实物资产、能够产生稳定现金流的资产和高效的生产性资产。

春江水暖,只待降息

近期数据表明,美国经济在降息后再次升温的概率较高。过去两个多月长端利率显著下行首先正在改善利率敏感部门:地产和制造业。

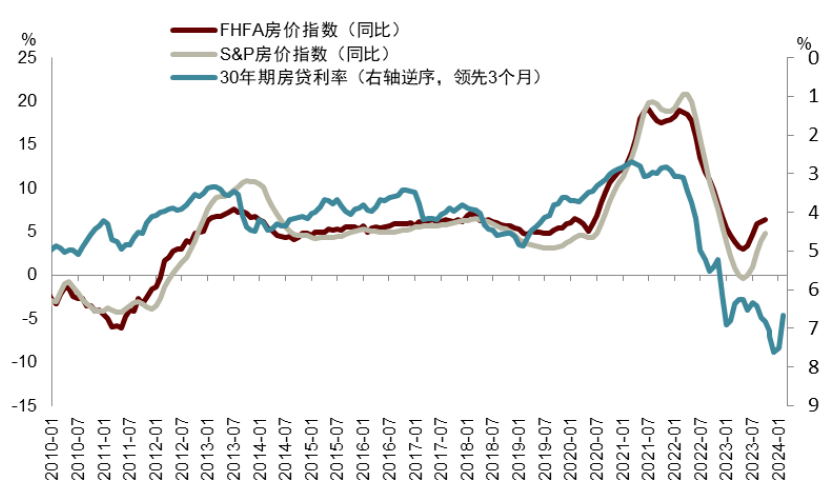

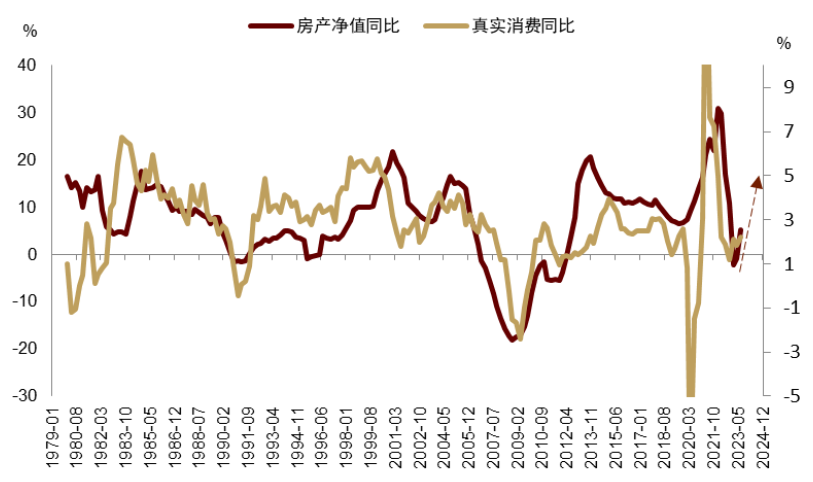

地产领域,2023年10月Case Shiller 20座大城市房价指数同比升4.9%,至此,美国主要房价指数[5]同比在10月均已触底回暖并转入正增长。值得注意的是,30年期房贷利率在10月达到加息以来最高点7.8%,而房价依然上行,反映住房需求旺盛而供给相对不足[6]。而住房价格的回暖又将助长家庭部门的消费能力,2023年2、3季度,家庭房产净值分别上涨2.4和0.4万亿美元,同比增速由负转正至5.2%。从历史情况来看,住宅房产这张“信用卡”信贷额度提升带来的财富效应,往往同步拉动真实消费回暖(图表3)。

图表2:房价指数在利率高位的情况下已提前回暖

资料来源:Haver,中金公司研究部

图表3:房产净值回升,拉动真实消费

资料来源:FRED,中金公司研究部

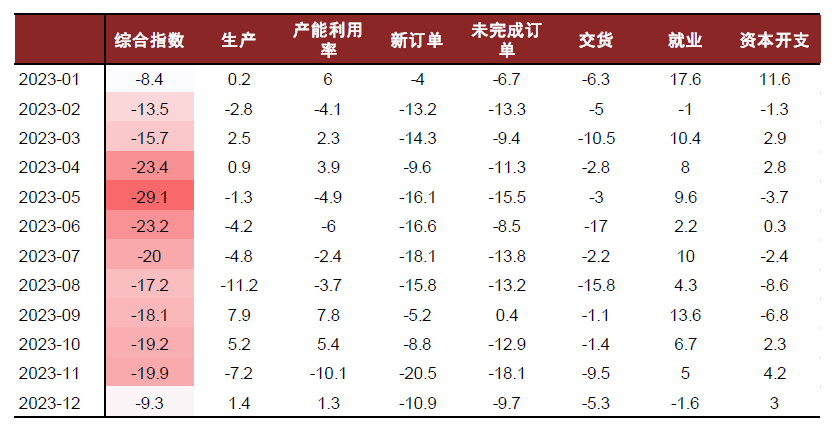

制造业领域,12月达拉斯联储商业活动调查制造业指数录得-9.3,较11月明显回暖。其中,生产指数(1.4)、产能利用率(1.3)回归扩张区间,新订单(-10.9)、未完成订单(-9.7)和交货(-5.3)亦较上月改善明显,资本开支连续三个月维持正值(图表4)。历史经验表明,该指数与ISM制造业PMI高度相关[7],或预示制造业景气回暖。近期数据持续验证我们过去几个月以来的观点[8]:地产和制造业将最先受益于长端利率下行及对金融条件的显著放松。往前看,伴随着产业政策法案进一步落实、补库需求释放和融资压力缓解,我们预计2024年制造业周期将大概率重启,推动非住宅投资增长。

图表4:12月达拉斯联储制造业指数明显改善

资料来源:Haver,中金公司研究部

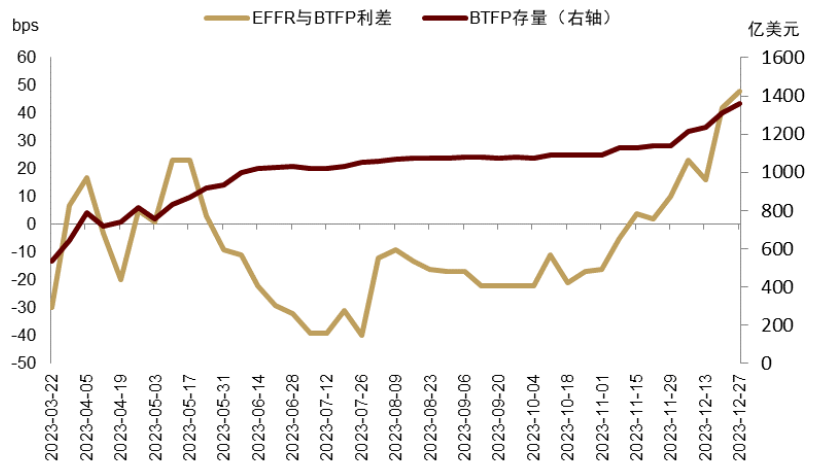

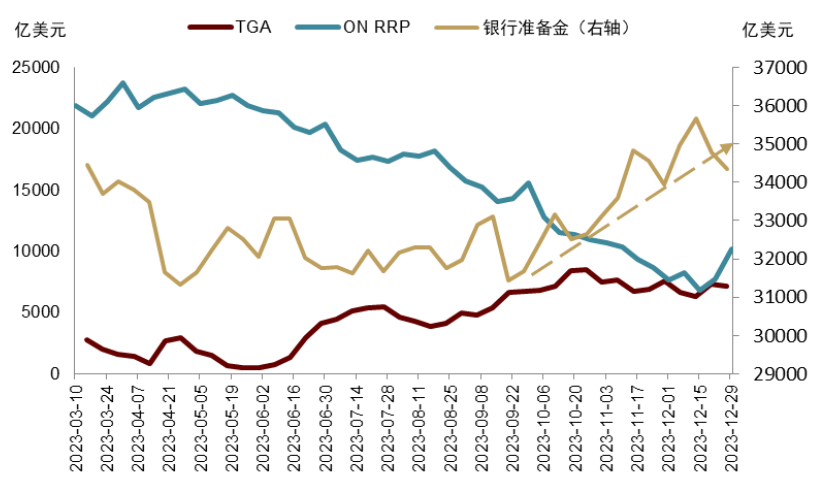

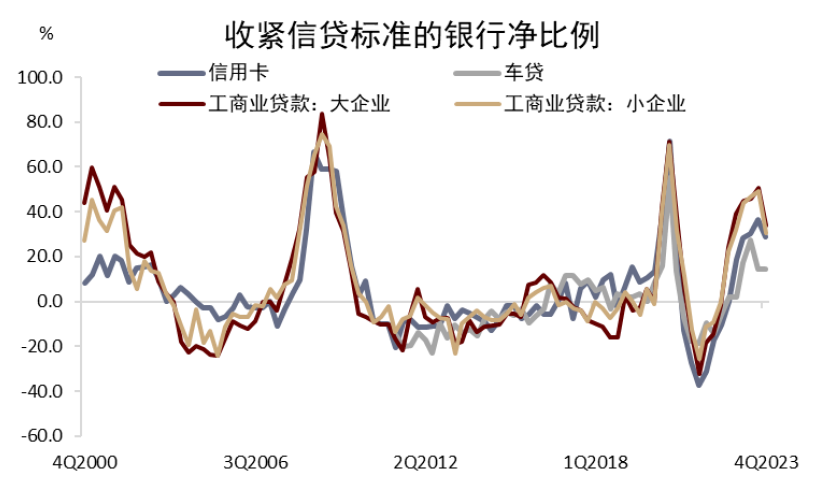

金融领域,自2023年11月FOMC会议以来,GS金融条件指数已经降至99.2,为2022年8月以来的低位(越低越松)。美联储货币政策工具正在为金融体系让利,随着降息预期拉低银行定期融资计划(BTFP)的借贷成本[9],拉大联邦基金利率与BTFP利率间的利差,银行正通过BTFP进行套利,BTFP用量自去年11月至今上升了267亿美元(图表5)。同时,10月以来,美联储财政部一般账户(TGA)止升回落[10],而隔夜逆回购(ON RRP)用量继续下滑[11],二者同步向市场释放流动性,使得银行准备余额在2023年第四季度回升了2657亿美元(图表6)。银行惜贷的趋势或将结束,12月美联储高级信贷人员意见调查(SLOOS)显示,收紧信用卡和工商贷款的银行净比例均明显下滑(图表7)。

图表5:EFFR与BTFP利差走阔,BTFP用量增加

资料来源:FRED,中金公司研究部

图表6:10月以来,银行准备金趋势上行

资料来源:Haver,中金公司研究部

图表7:收紧贷款标准的银行净比例下降

资料来源:FRED,中金公司研究部

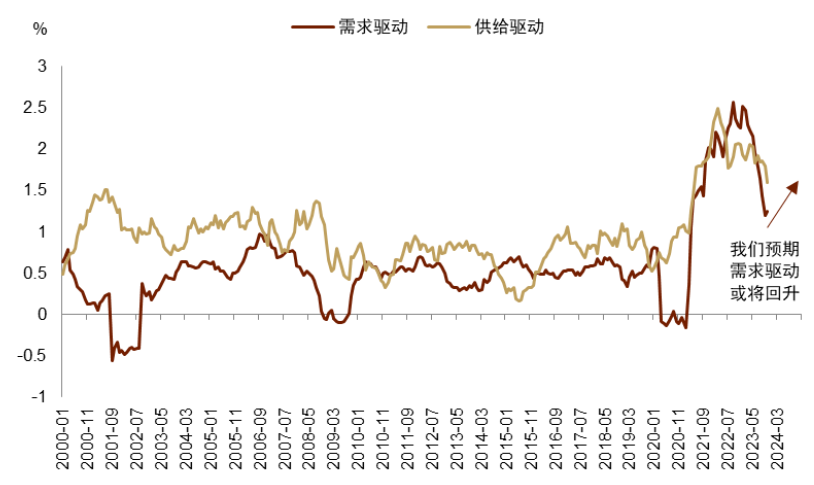

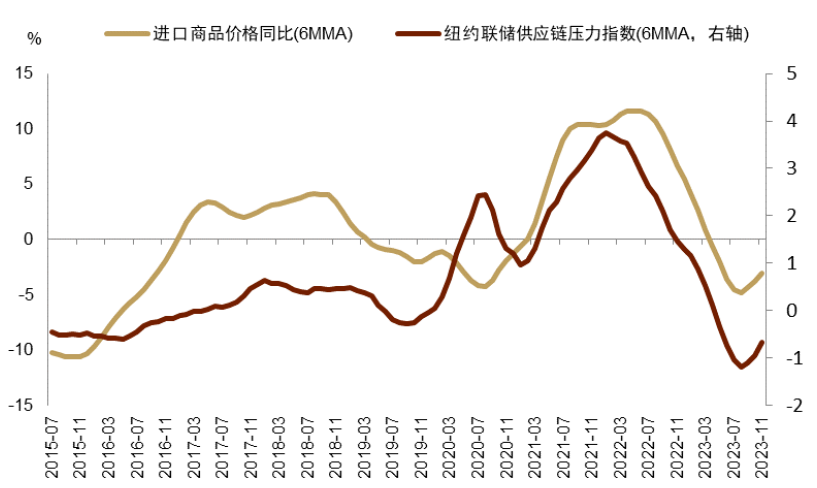

在降息尚未开启前,以上这些因素便已经释放出经济有望回暖的前瞻性信号。鉴于为浮动利率贷款定价的银行最优惠利率(bank prime rate)与联邦基金利率同步,降息前的高利率仍然能对浮息贷款融资(如信用卡、车贷、企业贷等)起到压制作用。而一旦美联储开启降息,短端融资成本亦开始下行,或将释放被高利率压制的需求。在此情形下,我们预计需求侧驱动的核心PCE通胀将于降息后止跌回升(图表8)。而供给侧来看,虽然劳动力市场正在降温,但步伐偏慢,11月失业率再次降至3.7%。供应链改善可能贡献了供给侧通胀降温的大部分。但往前看,随着纽约联储供应链压力指数触底反弹,全球供应链扰乱风险仍未消散,或引发进口商品价格同比回升(图表9)[12],我们估计通过供应链改善去通胀的空间不大。

图表8:我们预计需求驱动的核心PCE或将回升

资料来源:Haver,中金公司研究部

图表9:供应链压力指数与进口商品价格同步回升

资料来源:Haver,中金公司研究部

我们认为,如果降息带来经济周期较快反弹、及相应的再通胀甚至二次通胀风险,将使得美联储2%的通胀目标出现松动。在大选年,美联储稳经济和防金融风险优先级往往更高,我们认为美联储将被动且隐性地提高通胀目标。文献表明,通胀预期脱锚可能促使长端利率预期抬升,使得控通胀变得更加困难[13]。而正如我们在《宏观范式大变局下的资产定价》和《从新宏观范式看“中特估”》等多篇报告中所强调的,在多重供给约束长期存在、逆全球化和产业链重构、大财政、绿色转型等多重供需冲击下,通胀和利率中枢将较金融危机后的“三低时代”系统性抬升。我们自始至终认为重回1970s那般的高通胀高利率可能性较低,但跟过去十几年相比,资产定价的参照系斗转星移,将对资产配置产生不可忽视的影响。而本轮提前降息可能带来的经济周期全面启动,叠加长期存在的供给约束和通胀预期锚定的松动,或将是新范式确立的重要节点和触发剂。

拥抱“高利率时代”:机会大于风险

落到资产定价层面,我们在《宏观范式大变局下的资产定价》中指出,通胀和利率中枢的抬升不利于金融资产估值,特别是长久期的成长类股票,但相对利好抗通胀的大宗商品等实物资产和价值风格。在《从新宏观范式看“中特估”》中指出,伴随逆全球化下的区域化加速形成与产业链的重构,叠加绿色转型和全球再工业化的趋势,新能源产业链、高端制造、数字经济(“新高数”)为代表的高效的生产性资产将受益。

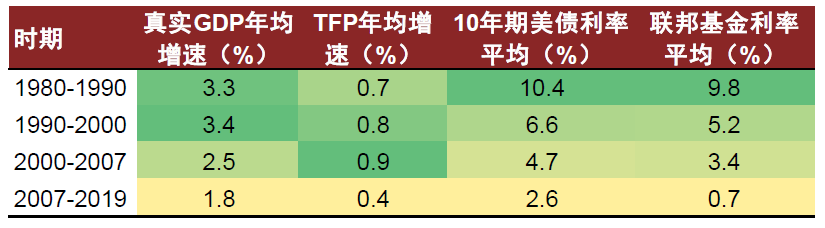

我们认为,市场并不需要对“高利率”谈之色变。从创新的角度来讲,低利率可能并不利于经济长期增长。研究表明,长端利率的下降相对利好拥有融资优势的行业领军企业,助长其通过融资扩张挤压中小企业和新兴企业的生存空间,长期来看将限制行业整体的创新和发展[14]。如图表10所示,低利率并未带来科技的突飞猛进,2008年-2019年这段时期,虽然10年期美债利和联邦基金利率均为1980年代以来最低,但全要素生产率TFP年均增速却仅0.42%,亦为1980年代以来最低水平。同时,低利率相对利好高成长板块的估值,而不利于偏价值风格的制造业。但根据OECD估算,制造业企业平均贡献美国R&D投入的65%[15](相对来说,制造业仅贡献美国总产值的11.5%[16])。研究表明,金融危机后,美国制造业TFP增速回落,约贡献了整体TFP下滑中的一半[17]。

图表10:高利率时期全要素生产率TFP和真实GDP增速不低

资料来源:FRED,中金公司研究部

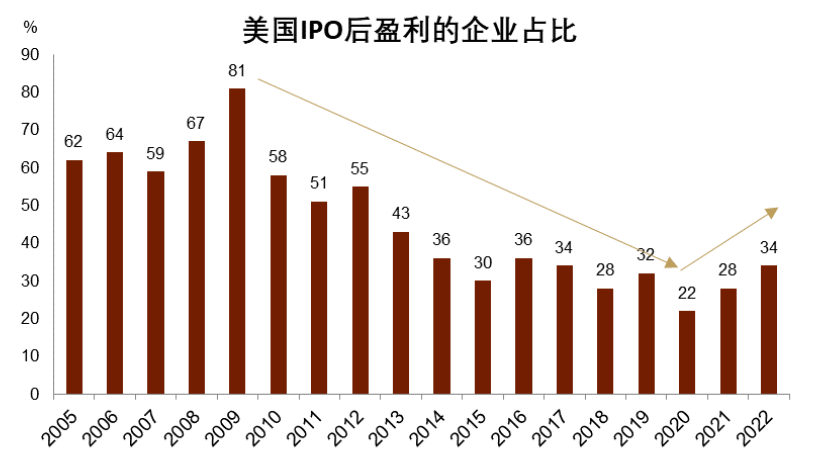

利率中枢适当抬升和“便宜钱”的终结,可能对市场起到筛选的作用,使得资金更加青睐能够创造切实价值的标的。图表11所示,自2010年以来的低利率时期,美国IPO后盈利的企业比例持续走低,即越来越多的企业仅靠某些商业模式或长远预期便可轻易获得融资。充裕的资金可能导致了“泥沙聚下”,正如前文所述,这一时期美国TFP增速不升反降,拖累经济增长。而自疫情以来,IPO后盈利的企业比例触底反弹,或反映资金开始对上市公司的盈利兑现能力进行更严格的筛选。“便宜钱”终结后,市场更需要的将是切实能够带来盈利回报或改善生产力的项目,这或将倒逼创业者与企业经营者更加务实,以提升资金利用效率。

图表11:美国IPO后盈利的企业占比在疫情后提升

资料来源:WilmerHale,中金公司研究部

可以预见的是,在更加挑剔的资金面前,更具性价比的资产将打开估值空间,我们再次重申实物资产、能够产生稳定现金流的资产、以及高效的生产性资产的配置价值。最后,落实到国内,我们建议更加关注企业的盈利能力(分子端),而相对弱化美债利率等金融条件指标的估值效应(分母端)。在明年海外需求大概率回暖的情况下,关注可能受益于外需的三个方向:1)全球定价的商品,如铜金油等资源类板块;2)全球再工业化叠加2024年制造业和库存周期重启,如资本品、工业板块;3)全球广义“蓝领阶层”再崛起背景下高性价比的商品。