1月2日,新年伊始,茶饮品牌中的性价比之王蜜雪冰城终于向港交所递交了招股书。

2022年9月,蜜雪冰城曾计划A股IPO,最终未能成行。作为国内门店数量最多的一家茶饮品牌,蜜雪冰城目前在国内有超3万家门店。其核心产品价格通常在2元至8元之间,主打性价比,店内产品主要以果饮、茶饮及冰淇淋为主。

在上市前的股东架构中,张红超、张红甫为公司的一致行动人,他们分别通过个人和青春无畏以及始于足下拥有公司42.78%和0.45%的股份,两人合计持股86.46%。

去年前三季度净利24.5亿元,同比增长51%

从营收来看,2021年至2023年前九个月,蜜雪冰城营收增速明显。数据显示,2021年至2023年前九个月期间,蜜雪冰城的营收分别为103.51亿元、135.76亿元和153.93亿元,同比增速分别达到了121.18%、31.2%和46.0%。应对的净利润分别为19.12亿元、20.13亿元和24.53亿元,同比增长202.53%、5.3%及51.1%;毛利率分别为31.3%、28.3%和29.7%;净利润率分别为18.5%、14.8%和15.9%。

对于2022年营收净利增速的大幅下滑,蜜雪冰城解释称,主要是由于疫情影响了门店的正常运营,同时,为减轻疫情对加盟商的影响,2022年公司下调了69款向加盟商销售的门店物料与设备的价格,平均降价幅度约15%,此部分降价物料与设备于2022年的销售收入占当期总收入的23.1%。

从营收结构来看,蜜雪冰城的绝大部分收入来自向加盟商销售商品和设备,占比达到了98%以上。

2021年至2023年前九个月,蜜雪冰城来自销售商品和设备的营收分别为101.55亿元、132.99亿元和151.10亿元,占比分别为98.1%、98.0%和98.2%。

蜜雪冰城的高营收的背后是蜜雪冰城门店数量的高速增长。招股书数据显示,截至2023年9月30日,蜜雪冰城在海内外共有36153家门店。其中,国内为32180家,国外为3973家,是国内门店数量最多的茶饮品牌。

不过,从门店净增速来看,蜜雪冰城的加盟商开店净增速有所放缓。截至2021年年底、2022年年底和2023年9月30日,蜜雪冰城加盟商门店数分别为19954、28929和36093家。其中,2022年和2023年前九个月的门店净增速分别为44.98%和35.31%。

伴随着蜜雪冰城疯狂开店速度的,是加盟商门店关闭数量的增加。2021年至2023年9月30日,蜜雪冰城加盟商门店中,关店数分别为577家、696家和856家。其中,蜜雪冰城要求关闭的门店数量分别为371家、432家和453家,占比分别为.3%、 62.1%及52.9%。加盟商自行关店的门店数为206家、2家和403家,占比分别为35.7%、37.9%和47.1%。加盟商自行关店门店数增加明显。

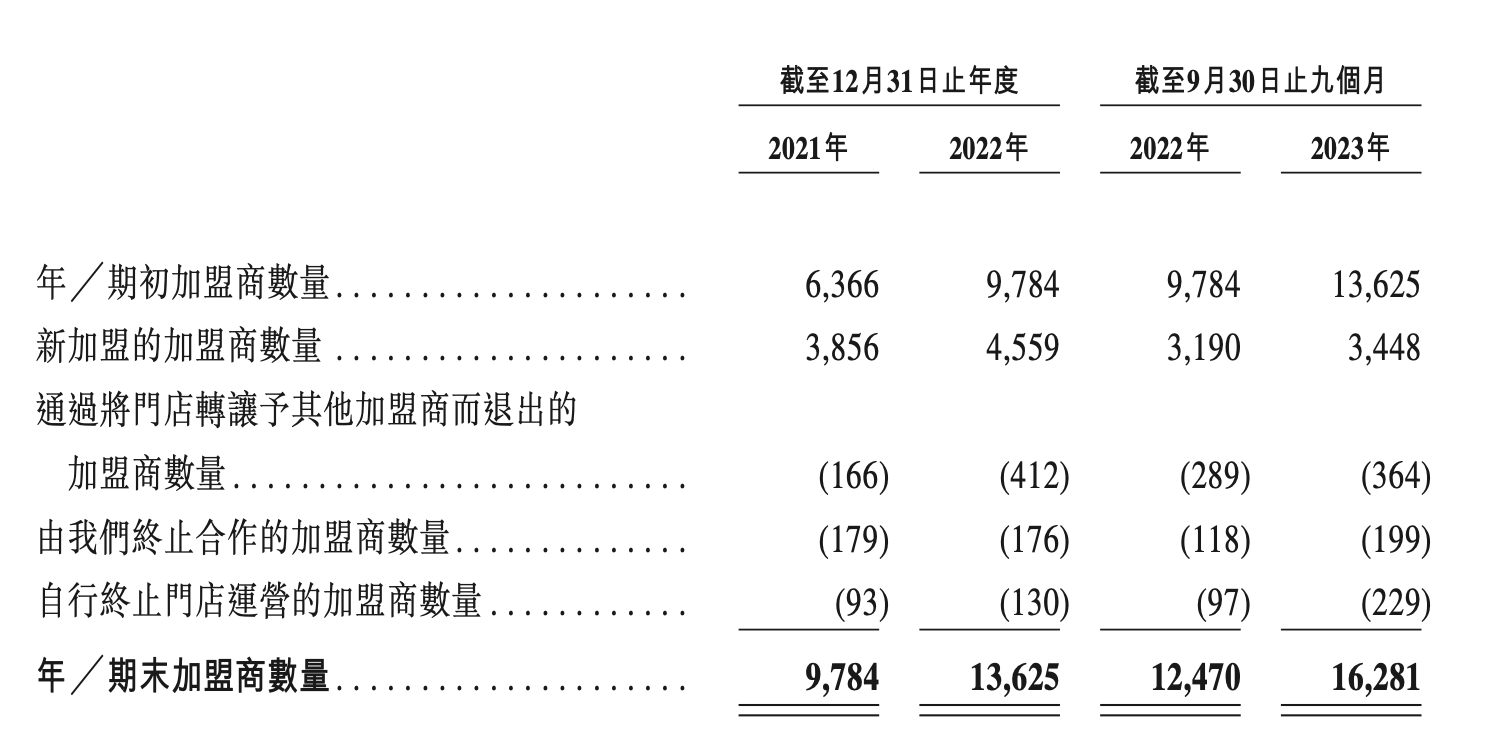

与此同时,蜜雪冰城加盟商数量也有所变化。2021年至2023年9月30日,蜜雪冰城新增加盟商数量为3856人、4559人和3448人。2022年和2023年前九个月的增速分别为18.23%和8.09%。而同期减少的加盟商数量为438人、718人和792人,2022年和2023年前九个月同比减少63.93%和57.14%。

对此,蜜雪冰城表示,于2021年、2022年及2023年前九个月内终止合作的所有加盟商中,分别有37.9%、57.4%及46.0%的加盟商将其门店转让予其他加盟商。如果门店转让予新加盟商,公司将采用相同的加盟标准审核该等新加盟商。而这些加盟商选择将门店转让予其他加盟商主要是出于与门店表现无关的原因。于2021年、2022年和2023年前九个月内终止合作的加盟商中,被蜜雪冰城主动要求退出的加盟商占比分别为40.9%、24.5%及25.1%。

茶饮下一站,比拼供应链

如果以价格带来对茶饮品牌进行区分,在国内前现制茶饮企业中,蜜雪冰城是唯一一家处于2-8元价格带的茶饮企业。

招股书显示,蜜雪冰城终端零售额约为331亿元,如果以终端零售额计,蜜雪冰城约占20.0%的市场份额;如果以出杯量来计算,蜜雪冰城出杯量达到了52亿杯,是其余四家出杯量之和的两倍,几乎占据了限制茶饮市场的半壁江山,达到了49.5%。

价格优势,是蜜雪冰城迅速占领茶饮市场的关键之一。依靠极致的性价比,蜜雪冰城从下沉市场突围,迅速占领全国市场。数据显示,截至2023年9月30日,蜜雪冰城的门店网络已遍布中国31个省份、自治区、直辖市,约300个地级市、1700个县城和3100个乡镇,覆盖所有线级城市。其中,三线及以下城市的占比始终保持在55%以上。

从商业模式来看,无论是此前递表的茶百道,还是和蜜雪冰城同日递表的古茗,几家茶饮品牌盈利模式差别不大,主要都是通过向加盟商销售商品和设备来获取收益。而蜜雪冰城之所以能够保持价格优势的的原因就在于强大的供应链。

招股书显示,蜜雪冰城销售的饮品食材中约60%为自产,其中核心饮品食材100%自产。招股书称,蜜雪冰城已经成为我国现制饮品供应链领域中生产品类最全和规模最大的企业,在河南、海南、广西、重庆、安徽拥有生产基地,总占地面积约67万平方米。覆盖类用于制作现制饮品的食材,包括糖、奶、茶、咖、果、粮、料,年综合产能达到约143万吨。

此外,蜜雪冰城还建设有50多条智能化生产线,总面积达到30多万平方米,由26个仓库组成的自主运营的仓储体系,以及一个覆盖了中国31个省份、自治区、直辖市,约300个地级市、1700个县城和3100个乡镇的配送网络。

成熟的供应链体系帮助蜜雪冰城在茶饮竞争中将产品做到极致的性价比。蜜雪冰城在招股书中表示,规模化带来的成本优势和精益化、智能化的生产管理能力,使得行业内其他企业在核心饮品食材上很难通过模仿达到公司的高质平价水平。数据显示,2023年前九个月,蜜雪冰城饮品食材生产的耗损率仅有0.86%。

然而,尽管被称为性价比之王,在越发激烈的茶饮市场竞争中,蜜雪冰城也倍感压力。在招股书风险因素一节中,蜜雪冰城足足列出了近60条可能存在的风险。并坦言,公司可能面对价格压力,并可能产生大量额外成本而未能取得成功,从而对经营业绩及财务表现产生重大不利影响。

蜜雪冰城认为,与更高价格带的现制饮品相比,平价现制饮品更加考验企业供应链的广度和深度以及品牌声誉。为了扩展供应链优势,拓宽品牌影响力,近年来,蜜雪冰城也在不断寻找第二增长曲线。随着咖啡市场在国内的兴起,2018年,蜜雪冰城创立子品牌幸运咖,定位平价咖啡品牌。截至2023年9月30日,幸运咖门店已达2900家。

2018年,为了品牌传播度,蜜雪冰城打造了品牌IP“雪王”。雪王的诞生给蜜雪冰城带来声量的同时,也致使蜜雪冰城的营销费用增长。招股书显示,2021年、2022年及2023年9月30日止九个月,蜜雪冰城品牌推广支出分别为人民币5320万元、人民币6990万元及人民币1.82亿元。

而同期寻求上市的茶百道、古茗等茶饮企业都在不断完善和构建自己的供应链体系。当茶饮品牌竞争越演越烈之时,为了守住自己极致的性价比,茶饮间的竞争或许将转向供应链的竞争。