北京投资者黄先生花1000万元,购买了中国银河证券股份有限公司(601881.SH,下称银河证券)代销和托管的私募基金产品。购买前,银河证券销售人员宣称产品进入了公司的“白名单”,可放心购买,黄还在银河证券相关员工的指导和协助下签署了保本协议。

但他不知道的是,4个多月后,该基金产品就进入了清算程序,又过了7个多月,银河证券方面才通知其基金清盘事宜。因为产品早已暴雷,如今,黄先生1000万元投资款已无法收回。

近日,《华夏时报》记者随同黄先生前往银河证券总部沟通。银河证券方面表示,公司已就此事成立风险防范小组,且已向该私募产品管辖地的上海市公安局报案,举报基金管理人操纵证券期货市场罪,目前尚未立案。

对于销售人员虚假宣传产品、明知违规仍指导投资者签订“保本”协议、延迟半年以上才通知投资者产品暴雷、是否追究违规员工责任、如何善后等问题,银河证券相关负责人均给予了回复。

银河证券为汇金旗下重要券商之一,上月末刚刚完成人事更迭,原总裁王晟升任董事长。

承诺保本保收益

黄先生购买的产品是“雷根添宝全天候五号二期私募证券投资基金”(下称“雷根五号二期”),管理人为上海雷根资产管理有限公司(下称“雷根基金”)。

2022年8月17日,黄先生通过银河证券APP下单1005万元(包括5万元佣金),将1005万元支付至银河证券指定的托管账户内,购买上述产品份额8,838,148.42份。

《华夏时报》记者了解到,在推荐产品时,银河证券销售人员竟然向黄先生提出可以与基金管理人“谈收益”并进行保本保收益约定。(详见华夏时报网此前报道:《北京投资客1000万元买“保本”私募两个月后暴雷,券商曾劝其加倍买》)

最终,在银河证券亚运村营业部工作人员的指导和协助下,黄先生签署了一份实为保本协议的补充协议。

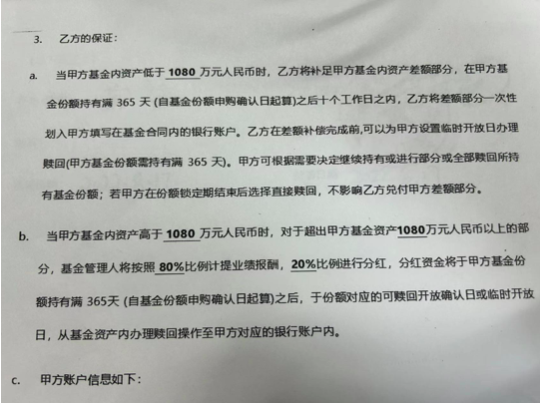

黄先生提供给《华夏时报》记者的补充协议显示,这份名为《基金份额转让协议》的合同规定,甲方(黄先生)在基金份额持有期满365天后可获得至少1080万人民币,若基金内资产超过1080万时,超出的部分,基金管理人按照80%比例计提业绩报酬,20%比例进行分红。而当甲方基金内资产低于1080万元人民币时,乙方(雷根基金)将补足甲方基金内差额部分。合同盖章方为雷根基金,未体现银河证券。

协议截图,黄先生提供

对于上述行为,上海市光明律师事务所陈铁娇律师告诉记者,在监管文件层面,《资管新规》第2条明确禁止发行人、管理人提供刚性兑付,不得承诺保本保收益。

2022年10月左右,雷根五号二期产品未能如期兑付,年底更是进入了清算程序。如今黄先生的投资款已无法赎回,上述保本协议成了一纸空文,1000万元投资款无法收回。

对于损失承担问题,陈铁娇律师表示,金融消费者可以请求私募管理人承担赔偿责任,也可以请求代销机构承担赔偿责任,还可以根据《民法总则》第167条的规定,请求金融产品的发行人、销售者共同承担连带赔偿责任。

真假“白名单”

在黄先生看来,除了保本协议,银河证券员工宣传的所谓“白名单”是另一个让他决定投资的因素。

其提供的微信聊天记录显示,2022年7月13日,亚运村营业部员工对黄先生反馈,对雷根基金的尽职调查没有问题,这是和银河证券总部的同事沟通过后得出的结论。“如果有问题的话,雷根也不会进入我们银河的白名单,更不会给它代销。”

银河证券工作人员宣传产品已进入公司“白名单”的聊天截图,黄先生提供

但产品暴雷后,银河证券方面不承认存在产品“白名单”。

银河证券产品中心经理周一红等多位部门负责人近日在与黄先生沟通时明确表示,公司并没有产品“白名单”的概念或者制度,雷根五号二期的打分符合银河证券可引入产品的条件,故而在2020年11月引入。

他们表示,该产品最初为C类产品,评级为R4,是中高风险等级产品,只能在单区域销售(最初只在上海销售)。2022年5月,该产品的分类在银河证券内部由C类升至B类产品,自此该产品可以在重点区域销售。

从记者掌握的资料看,该产品的投资者主要以上海为主,2022年下半年开始有部分北京、南京、天津的投资者买入。

有投资者对银河证券的风控能力提出质疑:该产品从C类升为B类后不到半年,即出现暴雷,公司风控岂不成摆设?

沟通期间,银河证券方面提供了产品暴雷的时间线。2022年9月27日开放日,该产品的赎回份额超过总份额20%,触发大额赎回。

2022年10月17日,银河证券产品中心召开专题会议,决议关闭该产品的认购权限和申购权限,当晚公司总部与上海的营业部沟通,督促雷根基金发布巨额赎回的公告,并向雷根基金要底层资产估值表,询问具体不能变现的资产是什么。

2022年10月26日,雷根基金发布延迟兑付的补偿公告;2022年10月27日雷根基金总经理李金龙对于延期兑付做了解释。

2022年12月14日,银河证券引入该产品的营业部负责人杨晓燕带领客户去现场拜访雷根基金;2022年12月16日,与雷根基金商议产品兑付事宜;2022年12月22日,雷根基金出具清盘公告。

如今,面对投资人无法赎回的情况,周一红等银河证券总部的相关负责人表示,公司内部已就此事成立专门工作小组,并向上海市公安局报案,指控雷根基金涉嫌操纵证券、期货市场罪,目前尚未立案。

“因为要过年了所以没通知”

黄先生告诉记者,被通知产品暴雷前,他有经常查看基金净值的习惯,而其银河证券APP账户显示资产一直保持在990多万元的余额。“股市行情不太好的背景下,仅仅亏了1%,这个结果还是可以接受的,尤其还有保本保收益的承诺,所以我也没觉得是个问题。”

直到今年7月24日,他突然接到银河证券销售人员通知,称产品早在2022年12月22日就进入清算程序。

从银河证券提供的前述时间线看,公司早就获悉该产品出了问题。去年9月27日触发大额赎回、12月22日进入清盘程序,银河证券为何今年7月份才通知?

对此,银河证券亚运村营业部负责人的回复是,当时和产品中心的领导沟通过,在几个原因的加持之下,决定先不说了,一个是“从净值上看亏了零点几”,另一个是“马上要过年了”,还有一个是“清盘预计三个月内完成”。

该负责人提到,银河证券当时给了雷根基金两个期限,分别是2023年3月和6月,但两个节点都未清盘结束,此后在与雷根基金进一步沟通中发现,“短期应该解决不了这个事情”,于是通知了黄先生。

上海市光明律师事务所付永生律师指出,代销机构未及时通知投资者产品清盘信息属于适当性义务履行的瑕疵,依法应当承担相应责任。

据悉,适当性义务是指卖方机构在向金融消费者推介、销售金融产品等提供服务的过程中,必须履行的了解客户、了解产品、将适当的产品提供给适合的金融消费者的义务,在实务中的具体形式不限于对客户进行真实的风险测评、对产品进行全面的风险揭示等;在金融产品交易相关实务中,双方均须坚持“卖者尽责、买者自负”原则,将投资者是否充分了解相关金融产品、投资活动的性质及风险并在此基础上作出自主决定作为重点。

黄先生问及公司对引入该暴雷产品的负责人有无处理措施,银河证券表示“目前还没有”。

此外,记者从知情人士处得到一份投资者名单,像黄先生这样通过银河证券代销购买该私募产品的投资者有52名,认购自银河证券上海、北京、南京、天津等地的营业部,购买金额总共近一亿元。