2023年第一批首发申请被抽中现场检查企业,又一家撤回了IPO。

11月6日晚,深交所官网披露,11月1日恒业微晶及保荐机构民生证券申请撤回发行上市申请文件。根据相关规定,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

恒业微晶主要从事分子筛相关产品的研发、生产、销售和技术服务,主要产品包括分子筛原粉、分子筛活化粉及成型分子筛。本次IPO在去年12月获得受理,计划募资8亿元,用于恒业新型分子筛项目,但迟至今年5月才获首轮问询,公司8月4日答复,并在8月17日收到二轮问询,最终倒在了二轮问询上,至此次终止一直未回复。

今年1月6日,恒业微晶与羊绒世家、海湾化学、开科唯识、中船双瑞一道被抽中2023年第一批现场检查,其中羊绒世家在交表后30多天就撤单,其余3家则仍在审核程序中。这样,恒业微晶成为2023年首批5家抽中现场检查企业第二家折戟者。

近一年一期业绩下滑

上海恒业微晶材料科技股份有限公司(简称“恒业微晶”)主要从事分子筛相关产品的研发、生产、销售和技术服务,主要产品包括分子筛原粉、分子筛活化粉及成型分子筛。公司可将不同品种的分子筛组合运用以及将分子筛与活性氧化铝等其他类型的吸附材料组合运用,提供吸附分离整体方案技术支持。

公司在首次交表时因为只提供截至到2022年半年度的业绩数据,所以业绩还看不出明显下滑,只能隐约看出下滑趋势。而随着时间推移,恒业微晶陆续更新财报,业绩下滑的风险开始显露。

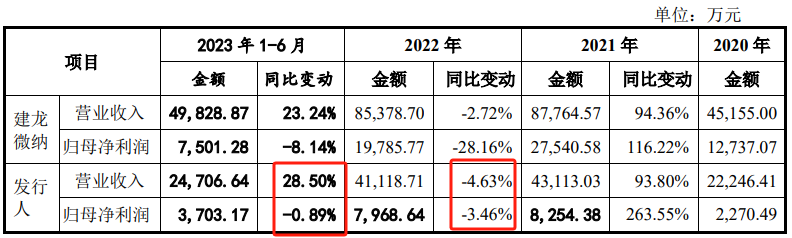

2020年至2022年,公司营收分别为2.22亿元、4.31亿元、4.11亿元;净利润分别为2270.49万元、8253.85万元、7968.5万元,2022年公司营收和净利润都出现了下滑。2023年上半年继续下滑,根据公司对深交所的首轮问询回复(2023半年报财务数据更新版),其营收为2.47亿元,增长28%,但净利润为3703万元,轻微下滑约1%。

就该情况,深交所在首轮问询中要求公司结合主要产品国际和国内市场份额、市场发展空间、市场竞争格局、报告期内营收及净利润等主要财务数据与竞争对手对比情况、股转系统挂牌以来业绩情况、2022年度业绩下滑、2023年主要产品下游市场需求变化和期后业绩情况等,分析说明主要产品的市场空间情况、增长潜力,是否存在市场空间不足、市场竞争激烈、业绩持续下滑等情形,业务是否具有成长性。

存在跨期调节研发费用风险

申报材料显示,2020-2022年,公司研发投入分别为1166.5万元、1668.7万元、1758.21万元,合计4593.44万元。公司在研项目主要为开发新型分子筛产品,所有在研项目总预算超过4000万元。

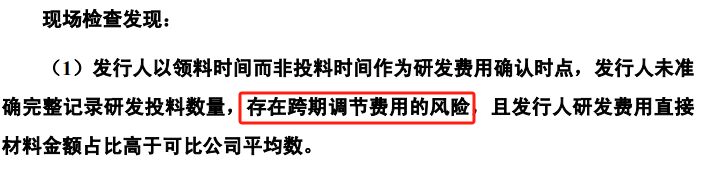

但现场检查发现,公司以领料时间而非投料时间作为研发费用确认时点,未准确完整记录研发投料数量,存在跨期调节费用的风险,且公司研发费用直接材料金额占比高于可比公司平均数。

另外,参与研发活动的非研发部门高管研发工时未登记,参与研发工时测算比例(35%)未提供合理依据说明。部分研发人员薪酬分配表、考勤记录、工资表等数据存在前后差异。公司研发产出未进行管理,产出数量未进行准确记录,无法核实研发废料的真实性和具体数量,内部控制制度存在缺陷。公司研发废料定期由明光市世佳矿品有限公司免费拉走。

深交所要求公司说明研发领用物资是否存在投料记录、领料及投料差异对研发费用核算的具体影响,是否存在跨期调节研发费用情形,研发费用明细中直接材料占比高于同行业可比公司的原因及合理性。

另外,说明报告期各期研发人员以及对应研发项目情况,高管等非研发人员计算研发工时的依据、部分研发人员研发工时计量差异原因、研发费用中工资薪酬计算的准确性;并结合同行业可比公司情况,说明研发费用中工时及职工薪酬的计算是否合理。

综合以上,深交所要求恒业微晶进一步说明是否符合创业板定位。

曾用个人账户转“回扣费”

现场检查也发现公司环保方面的瑕疵。

公司在光大路厂区扩建的7000吨产线存在未履行相应环评、节能审批批复不合法合规的情形。公司实施光大路厂区扩建产能搬迁转移,但截至2022年6月30日,上述产能搬迁尚未全部完成,保留的产线仍在生产,公司仍存在不符合环保法律法规规定而被责令改造、停建、罚款等行政处罚风险。

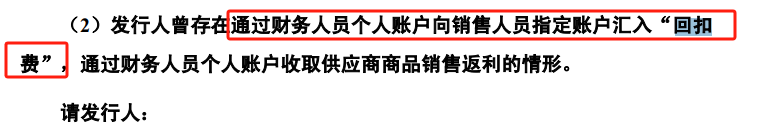

现场检查还发现,公司曾存在通过财务人员个人账户向销售人员指定账户汇入“回扣费”,通过财务人员个人账户收取供应商商品销售返利的情形。深交所要求说明是否存在收取或支付销售回扣、返利、退换货等情形,对应金额、客户或供应商、收款或付款方等,相关内部控制制度是否健全并有效执行。

保荐机构回复称,“报告期内,发行人不存在收取或支付销售回扣、返利的情况,存在正常退换货的情形;发行人已经建立了针对销售回扣、返利、退换货的内部控制制度,相关内控制度能够得到有效执行”。不难发现,保荐机构加了“报告期内”这一前缀。

公司方面则表示,2020年度至2023年1-6月,退换货金额分别为152.03万元、240.54万元、276.18万元、176.8万元,占营业收入的比例分别为0.68%、0.56%、0.67%、0.72%。整体退换货金额较小,属于日常营业过程中的合理情况。

公司称不存在提前确认收入

申请文件显示,恒业微晶前客户变动较大,益志科技入股公司后成为第客户。而益志科技的交易行为也存在一些反常之处。

现场检查发现, 2022年第客户益志科技向公司采购分子筛后销售给杭州普菲科。公司2022年底集中发货至益志科技,但终端客户普菲科相关项目一直未开展装填试车,不符合运至现场的分子筛一般在不超过15天投料使用的商业惯例。

此外,益志科技支付公司款项的整体进度快于其向普菲科的收款进度。益志科技在未与普菲科达成价格谈判结果前接受公司两次大幅调增单价,不符合一般交易习惯。

深交所要求公司说明2022年底向益志科技集中发货的原因及合理性、与益志科技终端客户项目建设进展的匹配关系,公司与益志科技相关销售退换货条款设置情况、相关产品控制权是否发生转移,公司相关收入确认时点的准确性、是否存在提前确认收入情形。

公司称,根据同行业可比公司披露的公开文件,收入确认时点与同行业可比公司不存在实质性差异。因此,公司对益志科技相关销售按照签收时间确认收入,相关收入确认时点准确、不存在提前确认收入情形。

其次,深交所要求说明公司向益志科技两次大幅上调产品价格的原因、上调后价格的公允性及与市场价格及向其他客户销售价格匹配性,上调价格对公司毛利率和营业利润的影响,益志科技在未与普菲科达成价格谈判结果的情况即接受公司涨价的商业合理性、益志科技未从市场其他方采购分子筛的原因。

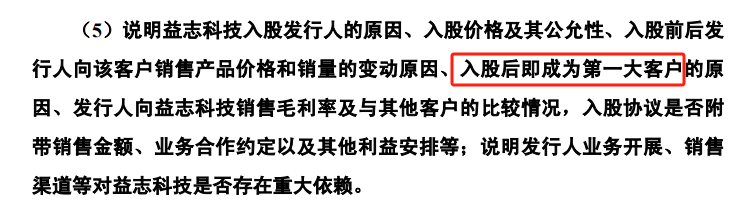

最后,监管还要公司说明益志科技入股公司的原因、入股价格及其公允性、入股前后公司向该客户销售产品价格和销量的变动原因、入股后即成为第客户的原因、公司向益志科技销售毛利率及与其他客户的比较情况,入股协议是否附带销售金额、业务合作约定以及其他利益安排等;说明业务开展、销售渠道等对益志科技是否存在重大依赖。