2019年3月13日,在虎嗅《彪悍特斯拉》一文中笔者认为“特斯拉渡却成功”、“业绩拐点已至”。2020年2月12日,笔者在另一篇文章中预言特斯拉市值“五到十年可能突破1万亿美元”。

出人意料的是,特斯拉市值于2022年1月就攀升至1.24万亿美元。此后特斯拉股价振荡下行,截至2024年1月26日收盘,最新市值为5825亿美元。

2023年1月30日,笔者在《特斯拉真正的隐忧》一文中写道:“特斯拉的隐忧不是降价,而是像福特那样失去引领技术创新的标杆地位。”

2024年1月24日,特斯拉发布了《2023年Q4及全年业绩报告》,披露了两个好消息、三个坏消息。

好消息:

营收967.7亿美元、同比增长18.8%;

交付180.9万辆、同比增长38%;

坏消息:

整车销售毛利润率17.1%、较2022年下降9.2个百分点;

经营利润下降35%;调EBITDA下降13%;非通用会计准则下每股收益(EPS)下降23%;

自由现金流下降42%;

好消息算不上给力,因为增速放缓。坏消息足够劲爆,因为这些重要指标都是自2017年以来首次下降,而且幅度可观。

2019年,特斯拉业绩开始向上拐——二级导数为正。2023开始,特斯拉再次来到拐点,这次二阶导数为负。

其实在一两年前,特斯拉已经行至拐点,但不太容易察觉,可如今冰冷的事实已经摆在眼前,马斯克显然已“黔驴技穷”。

#01从业绩看拐点

特斯拉并不是天生就会赚钱。这家公司创立于2003年,曾连续亏损17年,直到2020年才开始盈利。

2017年

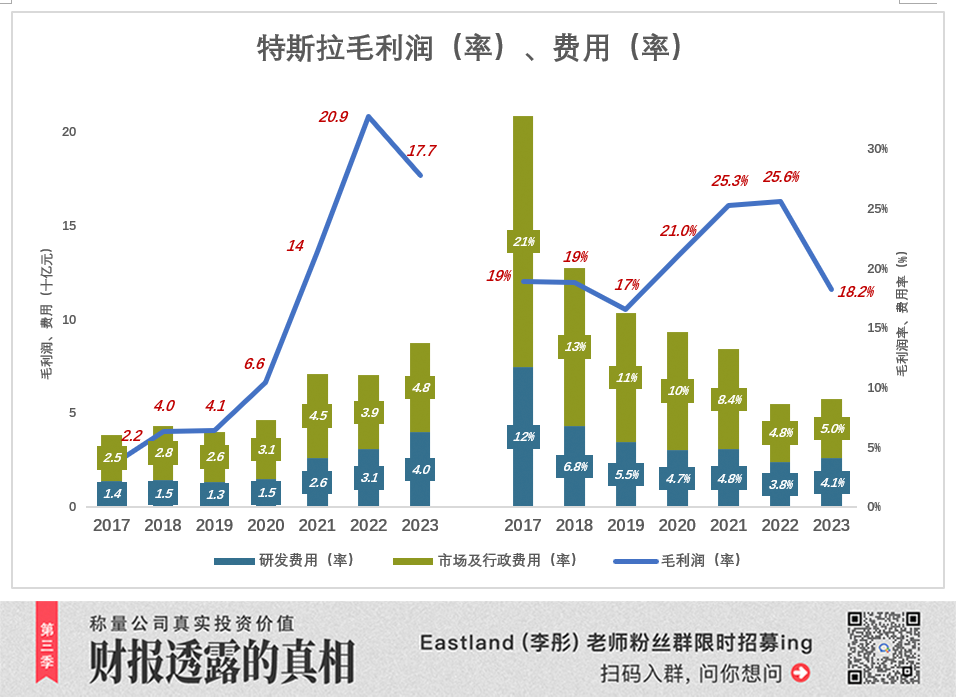

在“悲惨”的2017年,特斯拉总营收117.6亿美元(其中整车销售收入85.4亿美元)、总成本95.4亿美元,毛利润22.2亿美元,毛利润率18.9%;

其中,研发费用13.8亿,费用率12%;市场及行政费用24.8亿、费用率21%;总费用38.6亿、总费用率32.8%;经营亏损16.3亿美元、亏损率13.9%。

2017年7月,Modle 3开始交付,但三季度只生产了260辆;四季度,Model 3产量提高到2425辆。所以,唱主角仍是Model X/Y,全年交付10.1万辆,同比增长33%;

可以看到,即使交付突破10万辆、均价高达8.2万美元,仍无法摆脱巨亏。

2018年、2019年

2018年,Model 3交付14.6万辆,占比达59.5%;Model X/Y合计交付9.9万辆,占比40.5%;全年交付24.5万辆,均价降至7.2万美元。

2018年,总营收214.6亿美元(其中整车销售收入176.3亿美元);毛利润增至40.4亿美元,毛利润率18.8%;

研发费用14.6亿,费用率6.8%;市场及行政费用28.3亿,费用率13%;总费用42.9亿,总费用率20%;经营亏损收窄至3.88亿美元,亏损率降至1.8%。计入利息支出后,净亏损超过10亿美元。

2019年,交付量提高50%至36.8万辆;Model 3交付逾30万辆,占比达81.8%;Model X/Y合计交付6.7万辆,占比18.2%;由于产品结构变化,交付均价进一步跌至5.4万美元。

以价换量的代价是毛利润率下降2.3个百分点,特斯拉奋力将总费用压缩3亿美元、总费用率下降3.8个百分点。最终经营亏损6900万美元,计入利息支出后净亏损7.8亿美元。

可以看到,在年交付量突破40万辆前,特斯拉无论如何也无法扭亏为盈。

2020年~2022年

2020年~2022年,特斯拉交付量先后达到50万辆、93.6万辆、131.4万辆。

尽管均价一路降至4万美元以下,毛利润率却从2020年的21%攀升至2022年的25,6%。2022年毛利润达208.5亿美元。

由于营收大幅增长,在费用支出提高的同时,费用率却显著降低——2022年,研发费用、市场/行政费用分别达到30.8亿美元、39.5亿美元,总费用率仅为8.6%,比2020年低6.1个百分点。

2022年,特斯拉净利润达125.9亿美元,净利润率15.5%。

2023年

2023年,特斯拉营收达到创纪录的967.7亿美元,同比增长18.8%;毛利润率却下降7.2个百分点,毛利润金额177亿美元,同比下降15.3%。这是特斯拉自2017年以来,毛利润首次下降。

另一方面,2023年总费用达87.7亿美元,总费用率微涨0.4个百分点。

毛利润降、费用升,特斯拉2023年经营利润为88.9亿美元,同比下降34.9%!

#02增速放缓只是表象

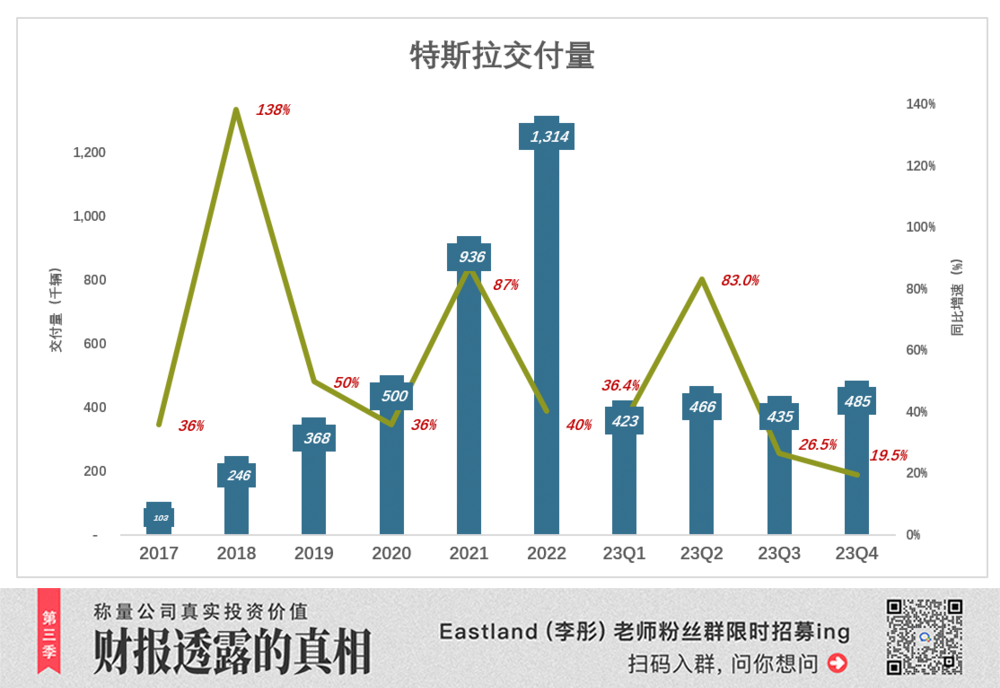

2017年,特斯拉交付首次突破10万辆,同比增长36%;

2018年,交付24.6万辆,同比增长138%;

2019年、2020年增速回落,2021年交付93.6万辆,同比增长87%;

2022年,交付131.4万辆,增速再次回落到40%;

2023年各季,除Q2增长83%,其余三季增速屡创新低。Q4交付48.5万辆,同比增速仅为19.5%。

2023全年交付180.9万辆,同比增长37.7%。其中Model 3/Y交付174万辆,占比96.2%;Model S/X交付6.9万辆,占比3.8%。

增速放缓的直接原因是产品迭代不及时、消费者审美视疲劳,而更深层原因是特斯拉创新能力下降,别说拿出令人惊艳的黑科技,就连正常的车型更新都做不到。

Model 3、Model Y分别于2016年4月、2019年3月发布发布,至今已将近5~8年。按照特斯拉的计划,将面向“对价格更敏感的潜在买家”推出成本、售价更低的Model 2和Model Q。一再推迟后,Model 2据称将于2024年发布,Model Q尚无官方信息。

马斯克说特斯拉是科技公司,这一点没错。但科技公司的特点是研发能力强、成果丰硕,新产品就好比承载研发成果的“班轮”,至少每年得发一班吧。不然的话,用户如何体验到你的牛X,同行凭什么“仰望”?

最近,市场上有些言论令人“捧腹”,华尔街知名特斯拉多头Daniel lves就表示:“虽然全球电动汽车需求明显放缓,但现在尚属于该市场的早期阶段。其中,特斯拉处于引领地位。”这话放在2016年4月没问题,但2024年还拿八年前发布的Model 3“引领”就搞笑了。

中国某知名财经媒体也称:“在全球范围内,特斯拉是技术与工程创新最激进的电动车厂商,没有之一。”笔者倒认为,如今每年不发布新车、新技术的电动车厂商很少了。一款电动车只凭小改就想卖十年,的确可以说“没有之一”。

从2016年9月发布iPhone 7至2023年9月发布iPhone 15,苹果手机已经换了8代。难道特斯拉这期间的研发成果,不足以推出新一代与Model 3同尺寸,哪怕更贵的“高档纯电轿车”?

服务员会“科目三”很好,但首先要及时把菜端上桌。假如2024年苹果还在卖iPhone 7、自诩为科技公司、人形机器人有眉目了……股价得跌成什么样子?

#03以价换量的边际效用归零

2012年6月,Model S开始交付,到2014年累计交付5.7万辆;2015年,Model S交付10.7万辆;第三季度Model X 开始交付,数量较少。

2017年Model 3开始交付后,特斯拉才开始“走量”。

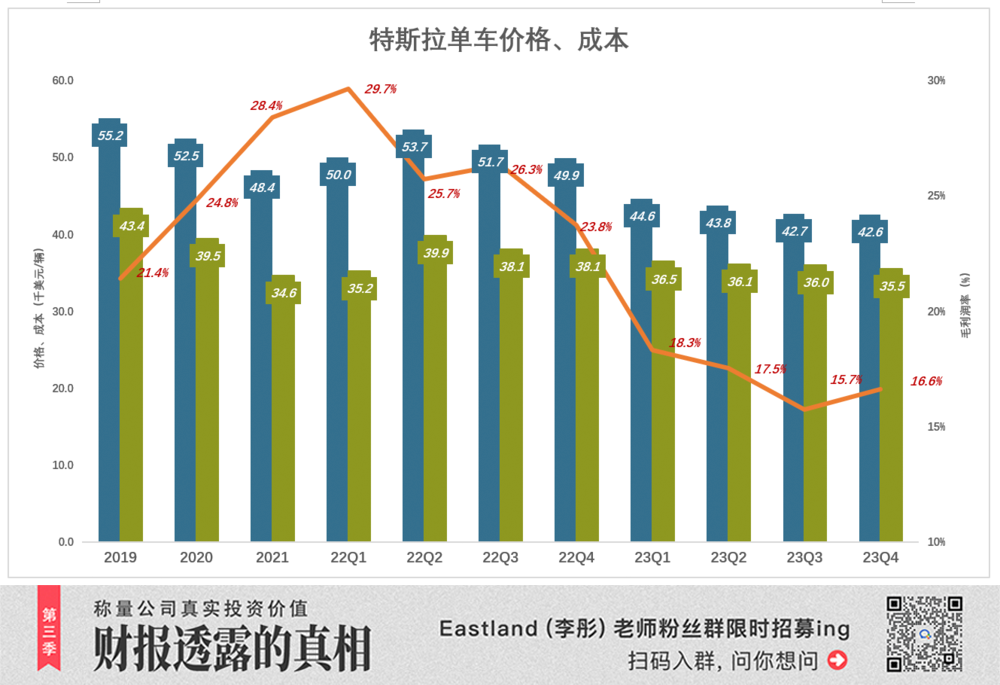

2018年,Model 3交付14.6万辆、Model S/X交付9.9万辆,合计24.5万辆。整车销售收入、成本分别为176亿美元、137亿美元,单车售价、单车成本分别为7.2万美元、5.6万美元,毛利润率22.4%;

2019~2021年,特斯拉交付价格单边下降,但毛利润率却稳步上升。

2021年交付均价、成本分别降至4.8万美元、3.5万美元,毛利润率提高到28.4%。

这是以成本和技术优势“碾压”对手、扩大市场份额。杀敌一千,自身不仅没有损失,反而越来越强大,是健康的价格战。

2023年1月,特斯拉官宣降价——Model 3、Model Y最大降幅分别为3.6万、4.8万。

中国区降价当季,特斯拉全球交付同比增长36.4%;二季度全球交付大涨83%;随后两个季度,增速一路跌破20%,降价的边际效用已经归零。

更糟的是,随着降价整车销售毛利润率应场跌破20%,2023年四个季度分别为18.3%、17.5%、15.7%、16.6%。

2023年1月启动的降价已经然不健康。

2024年1月,特斯拉又打响价格战“第一枪”——Model 3和Model Y价格下调6500元至15500元不等。调整后,Model 3起售价为24.59万元,Model Y 起售价25.89万元。此外,特斯拉官网还宣布了,Model 3后驱现车保险补贴及低息金融政策,总优惠高达2.2万元。

创新乏力,老车型吸引力下降、新车型难产,唯有用低价市场需求。如果不能像2023年Q2那样掀起交付“小”,特斯拉就只好寄希望于Model 2大卖。

问题是Model 2在哪里生产还没定。2023年末,墨西哥政府给特斯拉发了用地许可,破土动工的时间尚无下文。马斯克还表示Model 2可能在柏林工厂生产。一切顺利的话,2025年可以大规模交付。

如果Model 3销量进一步下降,倒是可以为Model 2腾出部分产能。但此消彼长,Model 2对交付量的拉动会大折扣。

此外,皮卡、4860电池也“受困”于产能,暂时无法扭转局面。这次,行至“拐点”的马斯克还能玩出新花样么?