老股民都知道,在中国A股 要听顶层的话,不要对着干。虽然管理层未必能带给你一个慢牛长牛市,但在局部结构下摧毁一段行情,或者塑造一段行情,还是很轻松的 。

显然,“中特估”概念下,过去一年多红利股的持续上涨,既有自身业绩、高息市场等天时地利,也少不了政策支持的人和,属于顺流直下,一日千里。

但如果从长江行业中性因子来看,过去一周表现最好的,并非红利因子——股息率高低不是胜负手,相反PB-ROE、低估值才是关键。某种程度上,这或许是一种“红利预期”的思路——估值够低但股息率不够低的,有增加派息的潜力;而 PB-ROE 能选出的优质股,也有更强的红利潜质。

相比之下,小微盘的确有点惨,至少属于各类政策严管后的“重灾区”。

每一轮小微盘的暴跌,一众以500指增、1000指增为代表的量化基金总是很受伤的。所以小盘量化基金是不是还值得持有 就成为了一个热门话题。

从政策面来看,的确当下对小微盘并不友好。

但是,这种不友好,在今年这波暴跌下,一定程度已经体现在价格上了。

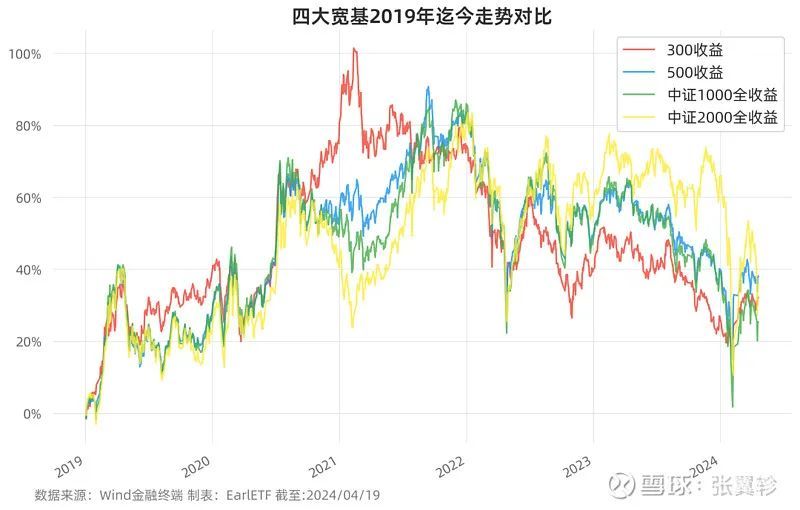

下表是300、500、1000和2000宽基指数2019年迄今的走势对比,可以看到中证2000的确一度抗跌有显著优势,但伴随今年的暴跌,这四个指数的 2019 年迄今涨幅,其实已经相若了。

如果我们用逐年涨幅和累计涨幅的表格,或许会看的更真切。别的不说,这里面最惨的或许是中证1000 指数了,2022 年比中证2000 跌的最多,2023 年也是跟随中证500 下跌,但到了2024年却是跟随中证2000下跌,反正是什么好事都没轮到,所以成了宽基中最惨的那个。

如果我们相信传统金融理论中,小盘股相对大盘股有些许超额的论断,那么中证1000这种走势的背后,或许存在“错杀”。

这种错杀,以纯Beta的宽基指数基金去捕捉,或许很难,但指数增强之类通过基本面和量价去捕捉的量化基金,或许正好有用武之地。

从这点而言,未来的小盘股投资,的确有逆水行舟的味道,这时候一个好船夫至关重要,在这点上一些经受了一季度行情冲击的小盘量化基金,还是值得继续持有的。

当下,个人而言建议在大小盘的问题上,还是采取标配比较好,无论大盘还是小盘,都不要轻易重注。此时此刻,可以追求A股整体的Beta,可以追求主观或量化的alpha,但追求大小盘之间的Beta,可能是高难度。

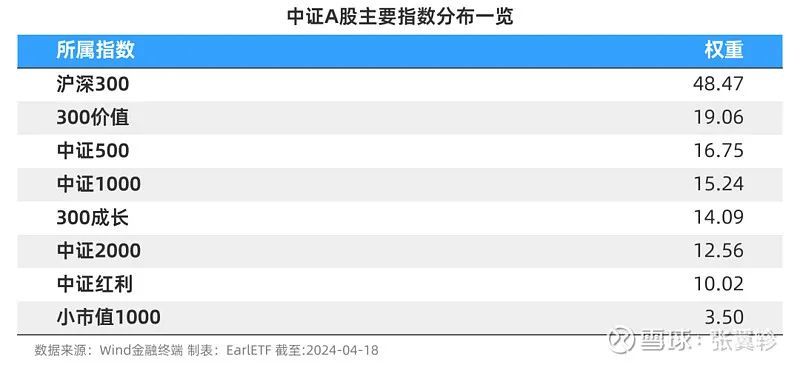

那么目前A股最新的大小盘配比是怎样?算了一个截至4月18日中证A股的分布,目前沪深300占比48%,500和1000都在5%上 ,中证2000略少也有12%出头。如果打算构造一个对标A股整体的组合,在大小盘上可以参考这样的配比(PS: 一个A股可以同时属于多个指数, 所以下面累加不会等于100)。

上周A股虽然以Wind全A 来看,微跌0.33%,但是好歹经过周三的反弹,还是重新站上了5日均线 ,60日均线的支撑还是有效。

放在上周, 这样的走势, 不算坏了。

毕竟上周全球股市是大震荡,在美联储可能继续加息的新提法冲击下,主流市场是一片惨跌。日经225指数跌了6.21%,纳斯达克100指数本周前四个交易日也跌了3.38%, 和这种跌幅相比,A股其实算是坚挺的了。

且看本周A股能否在站稳5日均线的前提下,突破周三的高点,继续向上。