文/乐居财经 曾树佳

沉闷了7个多月的房地产市场,在8月底掉头起势,一直被压抑着的房企,也终于能探出水面,调整经营姿态。

在北京,融创壹号院适逢其会,月初开盘首日认购超56亿元,一天的销售体量,甚至超过了此前的单月业绩。此外,融创的化债方案,也获得了高通过率,靴子落地。

另一边,碧桂园9只境内债,均已全部成功展期。这意味着,它度过了最初严峻的考验期,阵脚没乱。

当代置业、阳光100、中国奥园等,则踩线复牌,尽管大部分没有逃离开盘股价下跌的规律,但也算迈出了不寻常的一步。

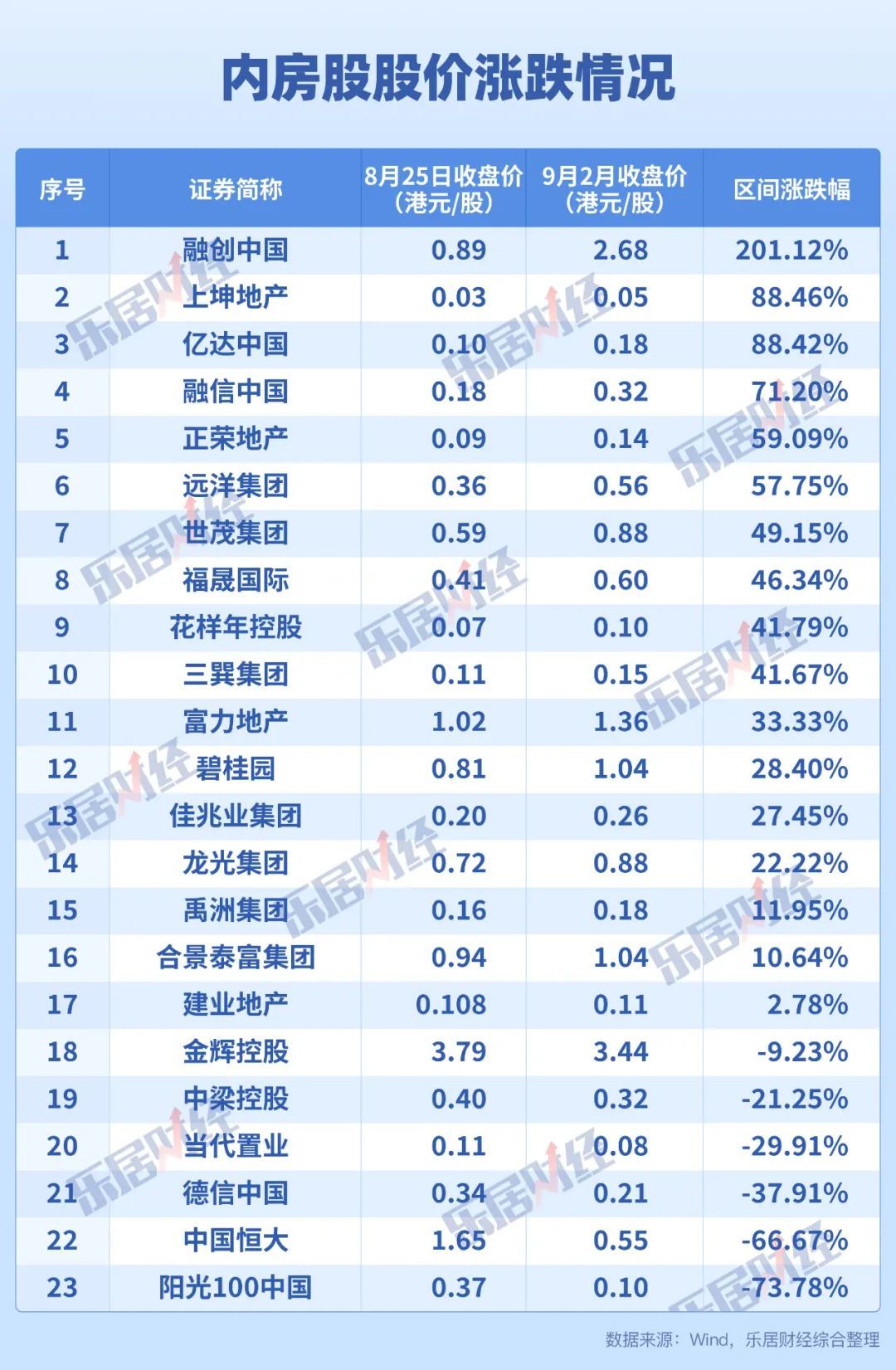

近一个月,地产股市与楼市同频,迎来了久违的热闹。8月25日至9月22日期间,融创的股价涨幅达201.12%;上坤地产、亿达中国、融信中国等,涨幅也均在七成以上。

而据乐居财经观察,下半年,趁着行业基本面改善,出险房企加速出售项目。他们借此进一步厘清债务、补充流动性。这在一定程度上,体现出其恢复经营常态的决心。

探出水面

融创的债务重组方案,债权人数通过率为99.75%,债务总额通过率为98.3%。这一投票结果,刷新了行业纪录。

从首次公布境外债重组方案,到最后高票通过,融创仅用了不到半年的时间。最终,它通过债转股,消减债务总额超45亿美元。

如今,融创只需等到10月5日重组方案法定裁决之后,就可以正式宣告境外债重组完成,并有望在今年年底前,走完所有流程。由此,它成为继华夏幸福、富力之后,第三家完成美元债重组的内房股。

此前,为了吸引更多债权人债转股,它调低了债转股的转股价,并将强制可转债的规模上限从17.5亿美元,上调到22亿美元。较快的进展,离不开其适时的方案优化。

9月19日传来消息,融创就美元债重组,向美国法庭申请破产保护,以获得美国法庭对融创在香港法庭有关协议安排重组的认可。

这一动态,曾短暂引起过资本市场的骚动,但看过此前恒大类似举动的都知道,这是在保护融创的资产免受债权人的影响,是进行美元债重组的正常程序。

孙宏斌去年就曾表示,要尽快完成债务重组和恢复稳定经营,争取在2023年重回良性、健康的发展轨道。眼下的它,正处于关键的转折点。

不久前,融创成功回归沪港通标的股票名单,成为彼时唯一一家获纳入的房企。

近期,正好赶上新一轮的楼市松绑,融创部分项目的销售,也有些回暖。9月4日下午,融创发布一张大红色的海报,显示其北京项目“融创壹号院”开盘首日热销,认购金额达56.2亿元。

要知道,融创7月、8月实现的合同销售金额,也不过是51.2亿元、41.9亿元,单项目一天的认购额,超过了过往一个月的销售体量,这放在以往,很难看到。

另一边,碧桂园旗下“16腾越02”债券展期方案,也已获表决通过,至此,该公司旗下9只境内债,目前已全部成功展期。

境外债方面,9月5日早间,碧桂园已支付了处于宽限期内的两笔美元债利息,这两笔利息约2000多万美元,最近的付息日为8月7日,目前处于一个月的宽限期内。

由此看来,碧桂园正在平稳度过最严峻的考验期,有优化的市场环境铺垫,后面的化债之路,或许能逐渐变宽。

在此之前,中国奥园、中梁控股、中南建设等房企的化债方案,也已获得一定比例境外债权人的同意。

而面对即将到来的退市预警,这段时间,不少出险房企也踩着线复牌。

9月中旬,距离18个月的除牌期限只剩十余天,当代置业按照复牌指引要求,刊发了2022年年报以及2023年半年报,随后复牌。从财务数据看,其经营状态似乎已有所改观。

今年上半年,当代置业实现营业收入33.34亿元,同比升37.9%;净亏损11.28亿元,同比收窄23.99%;归母净亏损10.02亿元,同比收窄19.13%。

在中报里,当代置业董事会张鹏提到:短期来看,这一系列政策,必定会产生一些积极效益,释放一部分市场需求,这取决于大家对未来的预期和对发展的信心。

此外,阳光100、中国奥园也已复牌。乐居财经查阅获悉,今年上半年,奥园总营业额为109.41亿元,同比上升25.1%。奥园自称,复牌也将为其化解债务风险,争取到足够的空间。

股市提振

股市的涨跌,是当下行业变化的另一种体现。

自8月25日宣布推动落实购买首套房贷款“认房不用认贷”以来,各座城市纷纷跟进,随后跟进的降首付、降利率政策,也让行业看到了“金九银十”的气息。

地产的资本市场,出现了久违的热闹。乐居财经统计获悉,近一个月,23家身处流动性逆境的样本房企中,就有17家的股价呈现正向涨幅。

融创中国的股价,从0.89港元涨至2.68港元,涨幅达到了201.12%,总市值上升至146亿港元;而上坤地产、亿达中国、融信中国等,股价涨幅均在七成以上;正荣地产、远洋集团的股价涨幅,也均超过了50%。

在这期间,碧桂园的股价,从0.81港元涨至1.04港元,合景泰富从0.94港元涨至1.04港元,他们都与融创中国一样,从仙股阵营中抽身。

一些机构也看好地产股的后续拉升。8月中旬,碧桂园还曾获摩根大通以每股均价0.84港元,增持好仓约1.71亿股,涉资约1.44亿港元。

除此之外,内房股在近一个月内,整体呈现股价跌幅的,只有6家。

近期复牌的当代置业,股价下跌了29.91%,阳光100下跌了73.78%,他们均无法逃脱“复牌即下跌”的惯例,外界对此并不感到意外。

而德信中国股价的下跌,主要是因为其被调出港股通;中国恒大则是债务重组仍有不确定性,且恒大理财的高管被采取强制措施,种种负面因素,抵消了此前一度的股价涨幅。

尽管房企们的生存状态不尽相同,但在行业基本面改善的基调下,大部分出险房企,都能缓上一口气,调转颓势。

市场出现了积极的信号。一方面,境外债权人需要利用市场复苏的机会,尽快拿到本金和利息,这有助于房企化债的提速;另一方面,销售的回暖、现金的回笼,也让房企有了摆脱流动性困境的希望。

8月末至今,随着政策利好的不断落地,短期房地产市场信心有所恢复。又恰逢“金九银十”传统营销旺季,房企积极蓄力,供给层面的质与量,都在稳步提升。

由此看来,9月行业整体销售额回升,已是大概率事件。

而楼市的松绑,仍在继续。9月20日,广州发布文件,对住房限购政策进行了调整,除了部分地区之外,其余地区不再设置限购条件。至此,广州成为近期首个明文放松限购的一线城市。

在广州之后,其他一线城市或有放宽限购的可能,这又进一步助推了年底楼市的复苏。

有业内人士表示,预计明年3-4月份开始,部分核心一二线城市会进一步复苏,到下半年大部分会企稳,起码不会再下跌。

这对于一二线城市布局的房企而言,是业绩提升的良机。他们也能将更多的精力,放在保交楼上。

出售项目提速

下半年,趁着行业基本面改善,出险房企加速出售项目,在此基础上,他们进一步厘清债务、补充流动性。这体现出房企恢复经营常态的决心。

其中,大部分的交易,都是将项目的部分股权,卖给合作方,而接盘方大多是国央企。

比如,碧桂园将广州亚运城项目26.67%股权,转让给了中海。而在此不久前,弘阳地产也曾把广州珠江弘阳时光荟项目34%股权,作价2.95亿元,系数转给了珠实地产。

由于项目公司净资产为-8321万元,弘阳考虑到项目的亏损,最终决定折价出让。据其公告披露,交易完成后,弘阳地产将录得除税前亏损约3100万元。

亏损出手,只为了补充流动性。弘阳自言,其所得款项,用作公司业务营运的一般营运资金,以集中资源加强公司的发展。

相比较而言,合景泰富出售项目的力度,要更大一些。

8月中旬,它一口气将苏州朗月滨河雅苑项目50%股权、苏州明月滨河项目51%股权、杭州春来晓园项目50%股权,分别以5.17亿、3.78亿、11.77亿,转给了合作方绿城。

退出三项目,合景泰富更多是为了“妥善处理相关债务事宜,减少集团整体未结清债务余额”。让出项目股权所获得的款项,大多用来抵扣其所欠贷款。

其中,由于广州合景控股,尚欠杭州春来晓园项目公司12.13亿元贷款,因此合景泰富在出售事项达成后,将分两期偿还,首期偿付3600万元,剩余的11.77亿元,则由绿城的并购款来抵消。

买项目股权抵债的,还有融创。近两月,融创分别将杭州臻华府项目、杭州望酒店项目、合肥秀场酒店项目,卖给了荣丰酒店管理公司。

三笔交易总价款约为12.3亿,主要用于冲抵融创对荣丰公司的债务,另有一部分用于项目建设。

而寻求境内债务整体展期后,远洋集团也加快了处理资产的步伐。它将春泉产业信托约1.75亿个基金单位,转让了出去。

在深度调整期内,行业出台了不少优化政策,房企也在化债、融资上取得进展,但出售项目,仍是他们换取现金流、抵偿债务的主要方式。

就像富力,虽然其上半年酒店分部经营净利润达6.81亿元,实现扭亏为盈,但它依旧在接受潜在买家的询价。

据悉,2022年富力地产就曾12.45亿元出售北京、福州、镇江3间酒店。该公司表示,接下来将继续出售非核心酒店及投资资产,以产生流动资金,用于还款及营运资金用途。

眼下的富力,正就数个海外项目与买家进行尽职调查,预计年底前完成。