国金赵伟团队

摘要

11月以来,人民币汇率明显走强、一度收复7.2的关口。近期人民币的快速升值是“变盘”的开始,还是美元压力缓和下的阶段性反弹?汇率“变盘”的信号、背后基本面的支撑?本文分析,可供参考。

热点思考:人民币汇率,“变盘”的开始?

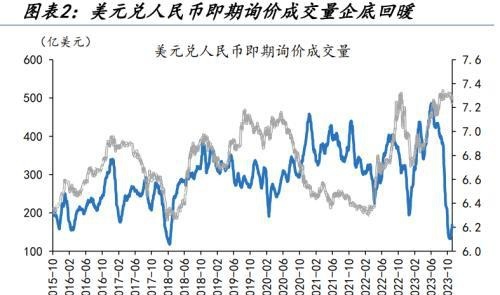

11月以来,人民币汇率“量价齐升”。11月1日以来,离、在岸人民币汇率均明显走强,分别由7.32、7.34升至7.21、7.22。伴随着汇率的企稳升值,美元兑人民币的成交量也在恢复。10月底,近20个交易日的即期询价平均成交量一度走低至132亿美元,创2018年以来新低;截至11月17日,即期询价交易量也已回升至178亿美元。

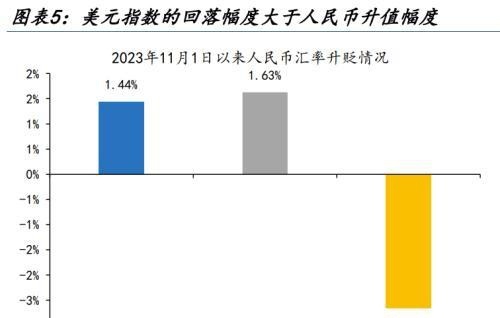

美元的快速走弱是人民币汇率升值的直接推手,而美债利率的快速回落则是美元走弱的主因。11月1日以来,在岸、离岸人民币分别升值1.4%、1.6%,而同期美元指数大幅走弱2.7%,是人民币汇率升值背后的重要推手。美债供给侧冲击边际缓和、经济数据走弱、投机扰动缓和三方面因素的共同作用下,美债利率快速下行、美元指数也随之走弱。

二问:人民币汇率变盘的“信号”?衍生品市场释放积极信号、市场行为也开始边际改善

远期汇率的走强、风险逆转因子的走低,均释放了人民币延续升值的信号。远期市场上,即远期动态相关性的大幅走低、往往意味着“变盘”的开始;9月以来,在人民币即期汇率仍在7.3关口波动时、远期汇率已提前“转向”。期权市场上,隐含波动率走低多指示汇率拐点临近;近期,隐含波动率于10月13日跌破5%,风险逆转因子也快速走低。

市场行为同样也在向对人民币有利的方向倾斜。经常项,贸易“漏出”在减少,10月出口收汇率由0.86提升至0.93、进口付汇率由1.06降至1.01;企业、居民结售汇意愿边际改善,银行代客结售汇逆差由194亿美元收窄至81亿美元。资本项,10月境外持债增加373亿元,11月北上资金流出规模也较前3个月的月均573亿放缓、仅外流52亿。

三问:人民币汇率“变盘”底气何在?海外经济仍在走弱、国内企稳信号愈发明确

向后看,美国经济基本面或将继续走弱,而国内经济企稳向好的信号已愈发明确。10月美国制造业PMI由49.0回落至46.7;就业市场也现松动,新增非农仅15万人、失业率也走高至3.9%。而国内库存正处绝对低位,叠加实际利率下行,经济企稳向上信号愈加明确;10月以来万亿国债增发、广义财政支出加速,将为经济进一步注入上行“动能”。

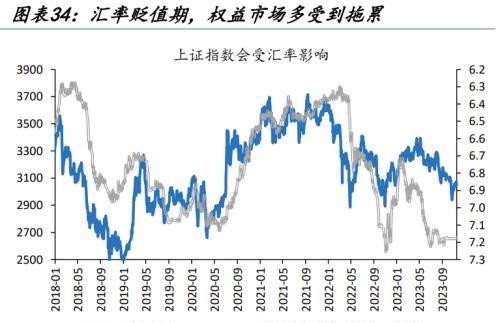

人民币汇率走强,有利于国内市场资金风险偏好的提高。历史回溯来看,北上资金的流向往往会受到人民币汇率升贬值预期的影响。今年8月以来,贬值压力下,北上资金累计外流1820亿元,对A股市场造成了明显的拖累。随着汇率的转向,北上资金有望企稳回流;其中北上资金相对青睐、且8月以来减持幅度较大的行业值得关注。

周度回顾:全球主要股指全线上行,美元指数走势疲弱

(2023/11/13-2023/11/17)

股票市场:全球主要股指全线上涨,德国DAX领涨。发达国家股指中,德国DAX、日经225、纳斯达克指数和标普500领涨,分别上涨4.5%、3.1%、2.4%和2.2%。

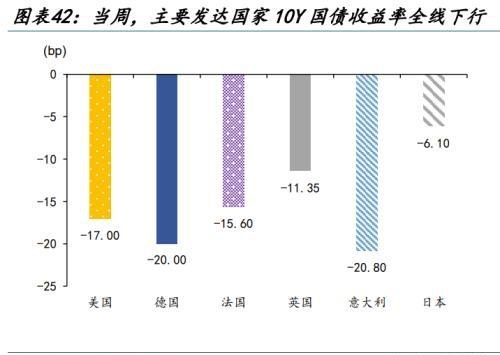

债券市场:发达国家10年期国债收益率全线下行。美国10Y国债收益率下行17.0bp至4.5%,德国10Y国债收益率下行20.0bp至2.6%;法国和英国10Y国债收益率分别下行15.6bp和11.3bp。

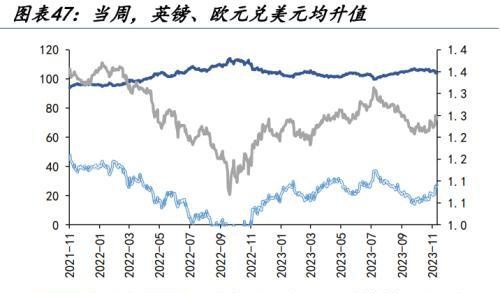

外汇市场:美元指数下行,人民币兑美元升值、兑欧元和英镑贬值。欧元、英镑、日元和加元兑美元分别升值2.1%、2.0%、1.3%和0.6%。在岸、离岸人民币兑美元分别升值0.8%、0.9%至7.2、7.2。

商品市场:原油下跌、贵金属上涨,有色和农产品多数下跌,黑色走势分化。俄罗斯宣布石油出口税降至24.7美元,美国原油库存录得增幅超预期179万桶;同时伊拉克石油部也已达成恢复库尔德地区油田生产的协议。

风险提示

俄乌冲突再起波澜;大宗商品价格反弹;工资增速放缓不达预期

报告正文

一、热点思考:人民币汇率,“变盘”的开始?

11月以来,人民币汇率明显走强、一度收复7.2的关口。这是“变盘”的开始,还是美元压力缓和下的阶段性反弹?汇率“变盘”的信号、背后基本面的支撑?本文分析,供参考。

一问:近期外汇市场的新变化?美元回落的支撑下、人民币汇率“量价齐升”

11月以来,人民币汇率“量价齐升”。11月1日以来,离、在岸人民币汇率均明显走强,分别由7.32、7.34升至7.21、7.22;11月17日盘中,在岸人民币甚至一度涨超400点、收复7.2关口。伴随着汇率的企稳升值,美元兑人民币的成交量也在恢复。10月底,近20个交易日的即期询价平均成交量一度走低至132亿美元,创2018年以来新低;截至11月17日,即期询价交易量也已回升至178亿美元。

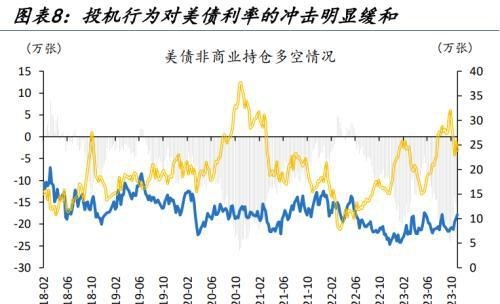

近期,美元的快速走弱是人民币汇率升值的直接推手,而美债利率的快速回落则是美元走弱的主因。11月1日以来,在岸、离岸人民币分别升值1.4%、1.6%,而同期美元指数大幅走弱2.7%,是人民币汇率升值背后的重要推手。三方面因素的共同作用下,美债利率快速下行、美元指数也随之走弱:第一,美债供给侧冲击边际缓和;四季度再融资会议上,财政部预计净发债规模降至7760亿美元、较7月预期值下降760亿美元。第二,经济数据走弱、美联储态度偏鸽;11月陆续公布的PMI、非农、CPI等数据均低于市场预期,市场对明年降息的预期逐步升温。第三,投机扰动也有缓和,美债非商业空头持仓明显回落。

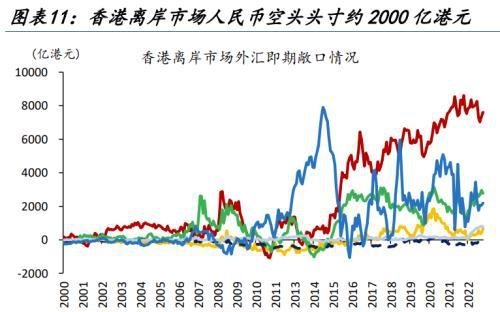

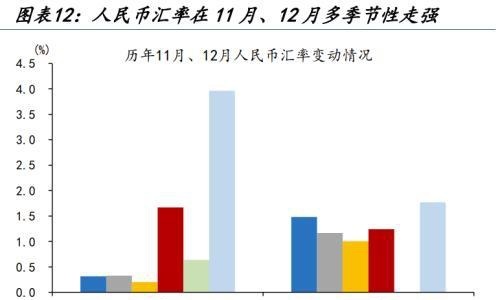

近期人民币的快速升值是“变盘”的开始还是美元压力缓和下的阶段性反弹,市场仍存一定争议。有观点认为,人民币短期仍会承压:一方面,10年期与2年期美债利率已倒挂44bp,1982年以来美债期限利差倒挂多低于50bp,10年期美债利率回落空间或相对有限;另一方面,近期离岸人民币HIBOR利率快速回落,随着离岸市场流动性的改善、人民币做空力量或边际走强。也有观点认为,当下是“变盘”的开始:历史回溯来看,外贸企业年终结汇的推动下,人民币在11月、12月趋于走强,过去6年间平均升值1.2%、1.1%。

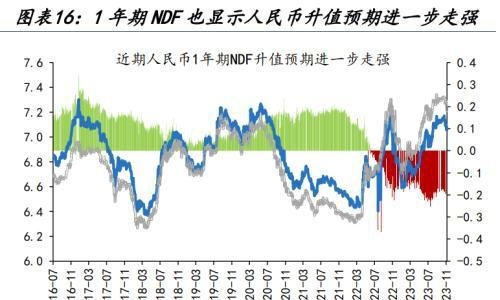

从远期市场来看,近期人民币远期与即期汇率有所分化,远期相对更强、或是“变盘”的信号之一。历史回溯来看,2015年以来,即期与远期动态相关性的大幅走低、往往意味着“变盘”的开始:当远期升值幅度走高时,随后人民币汇率均步入升值区间,如2017年4月、2018年12月与2020年6月;当远期贬值幅度加大时,人民币汇率多步入贬值区间,如2015年6月、2022年8月。当下,人民币远期汇率再度走强:9月以来,在人民币即期汇率仍在7.3关口波动时、远期汇率已提前“松动”;9月26日以来,1年期NDF由7.13走强至7.06,3个月远期汇率由7.28走强至7.20,升值幅度均进一步走高。

从期权市场来看,近期期权隐含波动率整体下行的同时、风险逆转因子走低,同样释放了人民币延续升值的信号。期权隐含波动率通常反映了市场对未来实际波动率的预期,当隐含波动率较低时,往往市场对远期预期一致性较高、意味着汇率拐点的临近;而风险逆转因子(买权与卖权隐含波动率之差)则指示了方向,该因子走低指向卖权价格相对走高、市场看多人民币汇率。2017年以来,隐含波动率7次跌破5%后,人民币在后3个月均有较大幅度变动,风险逆转因子则指明了变动方向。近期,3个月平价期权隐含波动率于10月13日再度跌破5%,而1个月风险逆转因子也走低至-0.26、指向人民币升值的方向。

此外,无论是经常项还是资本项,市场行为同样也在向对人民币有利的方向倾斜。经常项来看,一方面,进出口的“漏出”在减少,10月出口收汇率由0.86提升至0.93、进口付汇率由1.06降至1.01;另一方面,企业、居民结售汇意愿边际改善,银行代客结售汇逆差由9月的194亿美元收窄至81亿美元,剔除远期履约情况后,结汇率由51.7%改善至51.9%、售汇率仍维持在62.7%。资本项来看,随着对冲成本的提高,有套补的套利交易早已无利可图、无套补的套利交易也显著走低;10月境外机构持债规模一改前期减持趋势、增持373亿元,11月北上资金流出规模也较前3个月的月均573亿放缓、仅外流52亿。

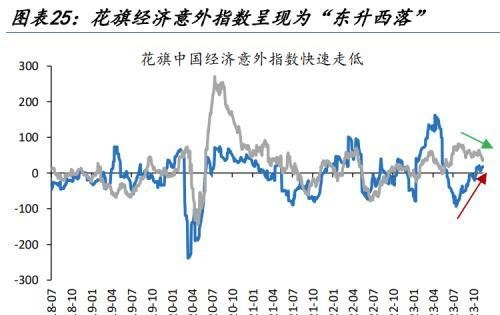

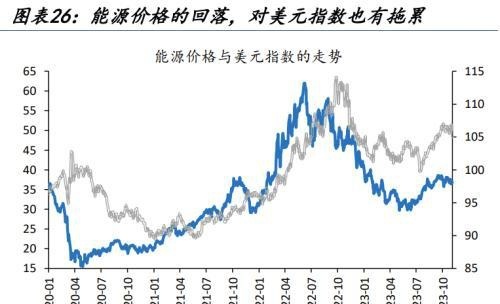

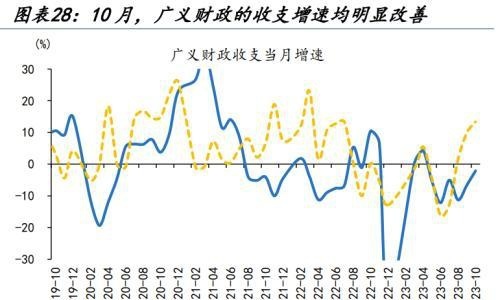

短期来看,美国经济基本面或将继续走弱,而国内经济企稳向好的信号已愈发明确。11月以来,花旗中国经济意外指数由7.6上行至18.0;花旗美国经济意外指数则由54.4下行至34.2。海外方面,10月美国制造业PMI由49.0回落至46.7;就业市场也现松动,新增非农就业人数仅15万人、失业率也走高至3.9%。此外,供求关系缓和之下的油价回落,也将改变分化的能源依赖度下美强欧弱的格局,对美元指数相对利空。国内方面,当下库存处于绝对低位,叠加实际利率下行,经济企稳向上信号已愈加明确;而10月底“万亿国债”的增发,10月广义财政支出的“加速”,将为经济进一步注入上行的“动能”。

中期来看,本轮人民币升值的“空间”,或仍需参考美元回落的节奏与出口改善的程度。两方面因素将影响2024年美元的走势:1)美国基本面走弱的节奏。在紧缩的金融条件与货币政策的时滞效应下,2024年美国经济仍将延续放缓,而“黑天鹅”事件的爆发或将加速美元的转向;2)降息节奏。历史回溯来看,从加息到降息的“暂停期”,美元指数多在后半程走弱,2024年下半年降息预期的升温或在明年二季度打开美元下行空间。但就国内因素而言,出口对人民币汇率的支撑或相对有限;工资增速下行、超额储蓄消耗、付息压力抬升叠加个税抵扣终止,美国消费或明显走弱,以美元结算的出口或难有大幅改善。

人民币汇率走强,有利于国内市场资金风险偏好的提高。历史回溯来看,北上资金的流向往往会受到人民币汇率升贬值预期的影响,在2018年四季度、2019年中、2022年三季度、2023年8月以来等人民币汇率贬值压力较大的时间段,北上资金均出现了较大幅度的外流,其中今年8月以来,北上资金累计外流1820亿元,对A股市场造成了明显的拖累。随着人民币汇率的边际企稳,北上资金有望企稳回流;其中北上资金相对青睐、且8月以来北上减持幅度较大的电力设备、建筑材料、家用电器等行业值得关注。

经过研究,我们发现:

1)11月以来,人民币汇率“量价齐升”。11月1日以来,离、在岸人民币汇率均明显走强,分别由7.32、7.34升至7.21、7.22。伴随着汇率的企稳升值,美元兑人民币的成交量也在恢复。10月底,近20个交易日的即期询价平均成交量一度走低至132亿美元,创2018年以来新低;截至11月17日,即期询价交易量也已回升至178亿美元。

2)远期汇率的走强、风险逆转因子的走低,均释放了人民币延续升值的信号。远期市场上,即远期动态相关性的大幅走低、往往意味着“变盘”的开始;9月以来,在人民币即期汇率仍在7.3关口波动时、远期汇率已提前“转向”。期权市场上,隐含波动率走低多指示汇率拐点临近;近期,隐含波动率于10月13日跌破5%,风险逆转因子也快速走低。

3)市场行为同样也在向对人民币有利的方向倾斜。经常项,贸易“漏出”在减少,10月出口收汇率由0.86提升至0.93、进口付汇率由1.06降至1.01;企业、居民结售汇意愿边际改善,银行代客结售汇逆差由194亿美元收窄至81亿美元。资本项,10月境外持债增加373亿元,11月北上资金流出规模也较前3个月的月均573亿放缓、仅外流52亿。

4)向后看,美国经济基本面或将继续走弱,而国内经济企稳向好的信号已愈发明确。10月美国制造业PMI由49.0回落至46.7;就业市场也现松动,新增非农仅15万人、失业率也走高至3.9%。而国内库存正处于绝对低位,叠加实际利率下行,经济企稳向上信号愈加明确;10月以来万亿国债增发、广义财政支出加速,将为经济进一步注入上行“动能”。

二、大类资产高频跟踪(2023/11/13-2023/11/17)

(一)权益市场追踪:全球资本市场普涨

发达国家股指多数上涨,新兴市场股指多数上涨。德国DAX、日经225、纳斯达克指数和标普500领涨,分别上涨4.5%、3.1%、2.4%和2.2%。南非富时综指、巴西IBOVESPA指数、韩国综合指数、伊斯坦布尔证交所全国30指数和泰国SET指数分别下跌3.5%、3.5%、2.5 %、2.3%和1.9%

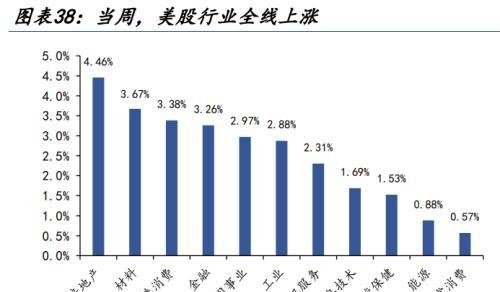

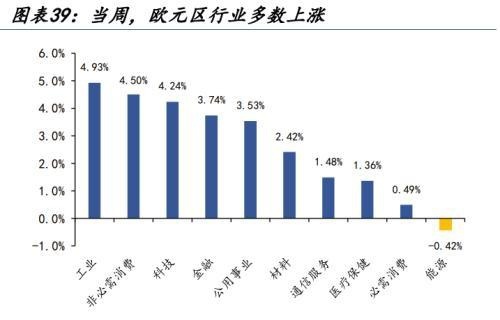

从美国标普500的行业涨跌幅来看,本周美股行业全线上涨。其中房地产、材料、可选消费和金融领涨,分别上涨4.5%、3.7%、3.4%和3.3%。从欧元区行业板块来看,本周行业多数上涨。其中工业、非必需消费和科技领涨,分别上涨4.9%、4.5%和4.2%。

香港市场全线上涨,恒生科技、恒生指数和恒生中国企业指数分别上涨2.3%、1.5%和1.3%。行业方面,恒生行业多数上涨,其中工业、地产建筑页和非必需性消费领涨,分别上涨3.9%、2.4%和2.3%。

(二)债券市场追踪:发达国家10年期国债收益率全线下行

发达国家10年期国债收益率全线下行。美国10Y国债收益率下行17.0bp至4.5%,德国10Y国债收益率下行20.0bp至2.6%;法国和英国10Y国债收益率分别下行15.6bp和11.3bp。

新兴市场10年期国债收益率多数下跌,仅土耳其10Y国债收益率上行135.5bp至28.3%;越南、印度、巴西和南非10Y国债收益率分别下行17.1bp、8.8bp、40.8bp和33.5bp。

(三)外汇市场追踪:美元指数下行,人民币兑美元升值、兑欧元和英镑均贬值

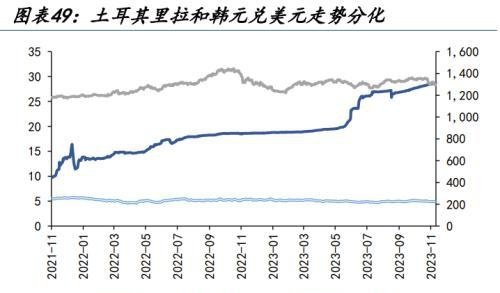

美元指数下行,本周下跌1.9%至103.8。欧元和英镑兑美元分别升值2.1%、2.0%,日元和加元兑美元分别升值1.3%和0.6%。主要新兴市场兑美元汇率多数上涨,印尼卢比、菲律宾比索和韩元兑美元分别升值1.7%、0.9%、1.8%,仅土耳其里拉和雷亚尔分别贬值0.5%和0.01%。

人民币兑美元升值1.0%,兑欧元、英镑分别贬值0.9%、0.8%。美元兑在岸人民币汇率较上周环比下行756bp至7.2,美元兑离岸人民币汇率下行896bp至7.2。

(四)大宗商品市场追踪:原油下跌、贵金属上涨,有色和农产品多数下跌

原油下跌、贵金属价格上涨,有色价格多数下跌,黑色和农产品价格走势分化。其中COMEX银、螺纹钢和铁矿石领涨,分别上涨7.1%、3.5%和2.9%;豆粕、玻璃和焦煤领跌,分别下跌6.9%、4.7%和3.6%。

原油价格均下跌,黑色价格走势分化。WTI原油价格下跌1.7%至75.9美元/桶,布伦特原油价格下跌1.0%至80.6元/桶。焦煤下跌3.6%至1948元/吨;螺纹钢价格上涨3.5%至3924元/吨,铁矿石上涨2.9%至988元/吨,沥青下跌1.2%至3591元/吨。

铜铝价格走势分化,贵金属价格上涨。LME 铜上涨 1.9% 至 8242 美元 / 吨, LME 铝下跌 0.72% 至 2203 美元 / 吨。通胀预期从前值的 2.3% 下降至 2.2% 。 COMEX 黄金上涨 2.32% 至 1980.3 美元 / 盎司, COMEX 银上涨 7.1% 至 23.8 美元 / 盎司。 10Y 美债实际收益率从前值的 2.3% 降至 2.2% 。

风险提示

1. 俄乌冲突再起波澜:2023年1月,美德继续向乌克兰提供军事装备,俄罗斯称,视此举为直接卷入。

2. 大宗商品价格反弹:近半年来,海外总需求的韧性持续超市场预期。中国重启或继续推升全球大宗商品总需求。

3. 工资增速放缓不达预期:与2%通胀目标相适应的工资增速为劳动生产率增速+2%,在全球性劳动短缺的情况下,美欧2023年仍面临超额工资通胀压力。