4月上旬,日本最顶尖公司的高管频繁出入巴菲特在日本东京中心四季酒店的豪华套房。

当时,这位传奇投资者访问日本期间,日本商社代表热情地向巴菲特推销自家公司。彭博社在当地时间5月2日的一篇文章中是这样描述当时的情景的:

他们一边喝着可口可乐——巴菲特最著名的投资之一,一边异口同声地对这位92岁的美国人说:众所周知,日本贸易公司必须加快发展大宗商品以外的业务,他们希望自己最大的股东之一提供帮助。

他们一边喝着可口可乐——巴菲特最著名的投资之一,一边异口同声地对这位92岁的美国人说:众所周知,日本贸易公司必须加快发展大宗商品以外的业务,他们希望自己最大的股东之一提供帮助。

作为背景知识,日本商社——三菱商事、三井物产、住友商事、伊藤忠商事和丸红商事——早在多年以前就走上了逐步摆脱化石燃料的道路。

本次推销的一部分成果在华尔街见闻此前文章中有所提及:巴菲特旗下伯克希尔·哈撒韦在日本商社股份持股比例已从2020年的5%左右上升至7.4%。巴菲特还打算加大对日本股市的投资,考虑购买商社以外的股票。

值得一提的是,巴菲特刚开始押注商社之际正值新冠肆虐油气价低迷之际,之后,随着经济逐渐复苏大宗商品价格屡创历史新高,商社股价水涨船高,巴菲特也赚得盆满钵满。但如今,商品价格已经显著回调,巴菲特为什么还要加码投资商社,或者说加码投资日本?彭博社也在报道中提出:

巴菲特是押注摆脱化石燃料、大宗商品本身,还是两者兼而有之?还是别的什么?

巴菲特是押注摆脱化石燃料、大宗商品本身,还是两者兼而有之?还是别的什么?

华尔街见闻曾在此前文章中提及,在货币政策转向预期下,日元兑美元走强将起到推动作用。在新任央行行长植田和男的带领下,日本央行最终可能会以多年未见的程度收紧货币政策,同时需求将从出口驱动转向更大的国内消费。

也有分析师认为,无论日元波动如何,投资日股可能都是好选择。

宏观策略师Simon White表示,对全球投资者来说,日本提供了全球最佳通胀对冲工具之一,投资日本股市可以抵御通胀日益根深蒂固的全球物价上涨冲击。

日本首富、迅销有限公司(优衣库)创始人Tadashi Yanai表示,其中一个原因是与日本贸易商合作,在日本做更多事情。

“他可能认为日本有很多公司具有增长潜力,” Yanai上月在优衣库发布财报期间表示,“贸易公司可以成为日本公司的指南。它们可以成为日本市场的指南,因为它们可以联系所有这些公司。”

“荒谬的价格”

3年前的投资现在看起来很有先见之明。

2020年8月,伯克希尔·哈撒韦宣布收购了日本商社各超5%的股份。“它们以我看来是荒谬的价格出售,”巴菲特上个月告诉CNBC。

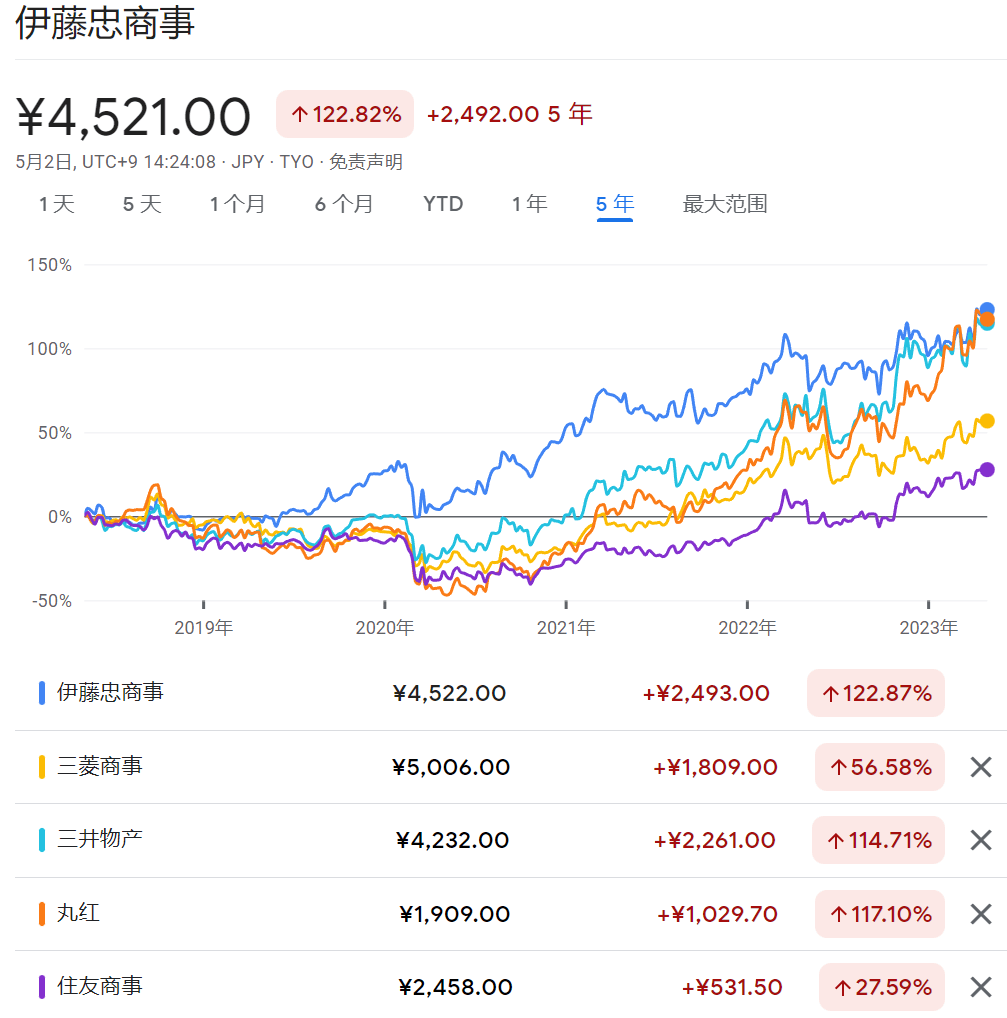

自2020年以来,三菱股价已上涨约一倍,三井上涨约120%,丸红上涨约两倍,而伊藤忠商事和住友商事上涨至少65%。

而根据媒体汇编的数据,2020年以来巴菲特在日本贸易公司的头寸中估计获得了45亿美元的收益。

商社还和巴菲特讨论了什么?

彭博社报道称,伊藤忠商事拒绝评论,但三菱、三井、住友和丸红的代表均已证实与巴菲特进行了讨论。

三井就如何扩大利润与巴菲特进行了“有意义”的意见交流,三菱“将努力通过对话,不仅与伯克希尔·哈撒韦,而且与我们的各种利益相关者,来提升我们的企业价值”,住友将继续作为股东和商业伙伴与巴菲特进行谈判,丸红旨在为包括伯克希尔·哈撒韦在内的所有股东实现价值最大化。

报道称,在本次谈话中,商社代表表示将进一步减少化石燃料依赖,并提到了医疗保健、海上风电等领域的机会。

但转型并不意味着“忘本”。报道称:“日本仍然需要满足其能源需求,镍和铜等金属比以往任何时候都更加重要,需要满足对电动汽车电池不断增长的需求。”另外,日本政府在去年能源危机爆发后一直呼吁放慢远离化石燃料的步伐。

在报道的最后,彭博社说:

曾因会见世界上最受尊敬的投资者之一而紧张的日本高管们带着如释重负的心情离开了。

曾因会见世界上最受尊敬的投资者之一而紧张的日本高管们带着如释重负的心情离开了。

巴菲特有生以来对日本的第二次访问,向全世界传达了一个信息:日本还有便宜货。

同一时期,美国对冲基金Point72创始人Steve Cohen访问日本,并表示计划将日本公司员工人数增加约20%,黑石首席执行官Stephen Schwarzman、KKR联合创始人Henry Kravis也相继造访日本。另外,美国另一家对冲基金Citadel决定重新开放其在全球金融危机后关闭的东京办事处。

分析师表示,华尔街大佬密集访问日本,表明人们对日本金融市场的兴趣日益浓厚,与其他主要市场相比,日本资金和资产价格仍然便宜得多。

资产管理公司WisdomTree的全球首席投资官Jeremy Schwartz说:

对冲基金和私募股权公司来到日本是因为他们看到世界各地的东西都很昂贵。

我们的主要看法是日本很便宜。

如果投资者试图利用亚洲的增长和一些增长较快的亚洲经济体的长期消费,日本是一个可以接入亚洲其他地区的地方。

对冲基金和私募股权公司来到日本是因为他们看到世界各地的东西都很昂贵。

我们的主要看法是日本很便宜。

如果投资者试图利用亚洲的增长和一些增长较快的亚洲经济体的长期消费,日本是一个可以接入亚洲其他地区的地方。

巴菲特此前曾表示,理论上他可能持有日本商社高达9.9%的股份,但除此之外,还有一家公司已经引起了巴菲特的注意。

据英国《金融时报》上月报道,至少有两位过去曾与伯克希尔哈·撒韦公司合作过的人士表示,巴菲特可能会在日本私人股本集团——日本工业合作伙伴(Japan Investment Partners,JIP)以150亿美元收购东芝的交易中扮演融资角色。

同月,日本经济新闻报道称,东芝已经决定接受JIP的收购要约。据悉,JIP的出价得到了17家公司和6家金融机构的支持,将使其成为日本有史以来规模最大的收购案。

作为日本最大半导体制造商、第综合电机制造商,最知名的综合性跨国企业之一,东芝自2015年陷入财务危机以来,就被黑石、贝恩资本等国际财团盯上了,但由于它是日本民族企业的象征,还是军工企业巨头,最终敲定由十几家日本企业出资共同收购。